今回取り上げる企業は学究社です。学究社は東京を中心に進学塾を運営しており、特に都立の中高受験対策に強みを持っていることが特徴です。また最近は私立の受験対策にも力を入れはじめており、難関私立の受験指導サービスもおこなっています。

学究社はどんな企業か

企業の概要

| 会社名 | 株式会社学究社 |

| 証券コード | 9769 |

| 設立年 | 1976年 |

| 従業員数 | 535人 (2024年3月31日時点) |

| 業種 | サービス業 |

企業の歴史

学究社は創業当初から学習塾の運営をおこなっています。学習塾ブランドとして「ena(エナ)」を展開しており、小中高の受験対策に向けた学習支援をおこなってきています。

株式会社学究社を設立

ニューヨークに現地法人を設立

最難関校受験のための専門塾「ENA」を設立

デュッセルドルフに現地法人を設立

個別指導塾(現ena個別)を新設

ジャスダック証券取引所に株式を上場

山梨県に清里自然学校を開校

山梨県に清里自然学校を開校

静岡県に富士山合宿場を開校

事業内容

学究社は主に以下の3つの領域で事業を展開しています。

主な事業内容

- 教育事業

- 不動産事業

- その他

教育事業

教育事業では、中高受験指導のenaブランドを軸に、関東圏や北米・欧州で事業を展開しています。受講生の授業料や教材の販売によって収益をあげるビジネスモデルです。授業料は基本的に毎月の月謝として支払うシステムのようです。

不動産事業

教育事業の他に、グループが保有する住居用・事業所用不動産による不動産賃貸事業も展開しています。

その他

インターネットによる受験、教育情報の配信サービス事業を展開しています。

事業別の業績

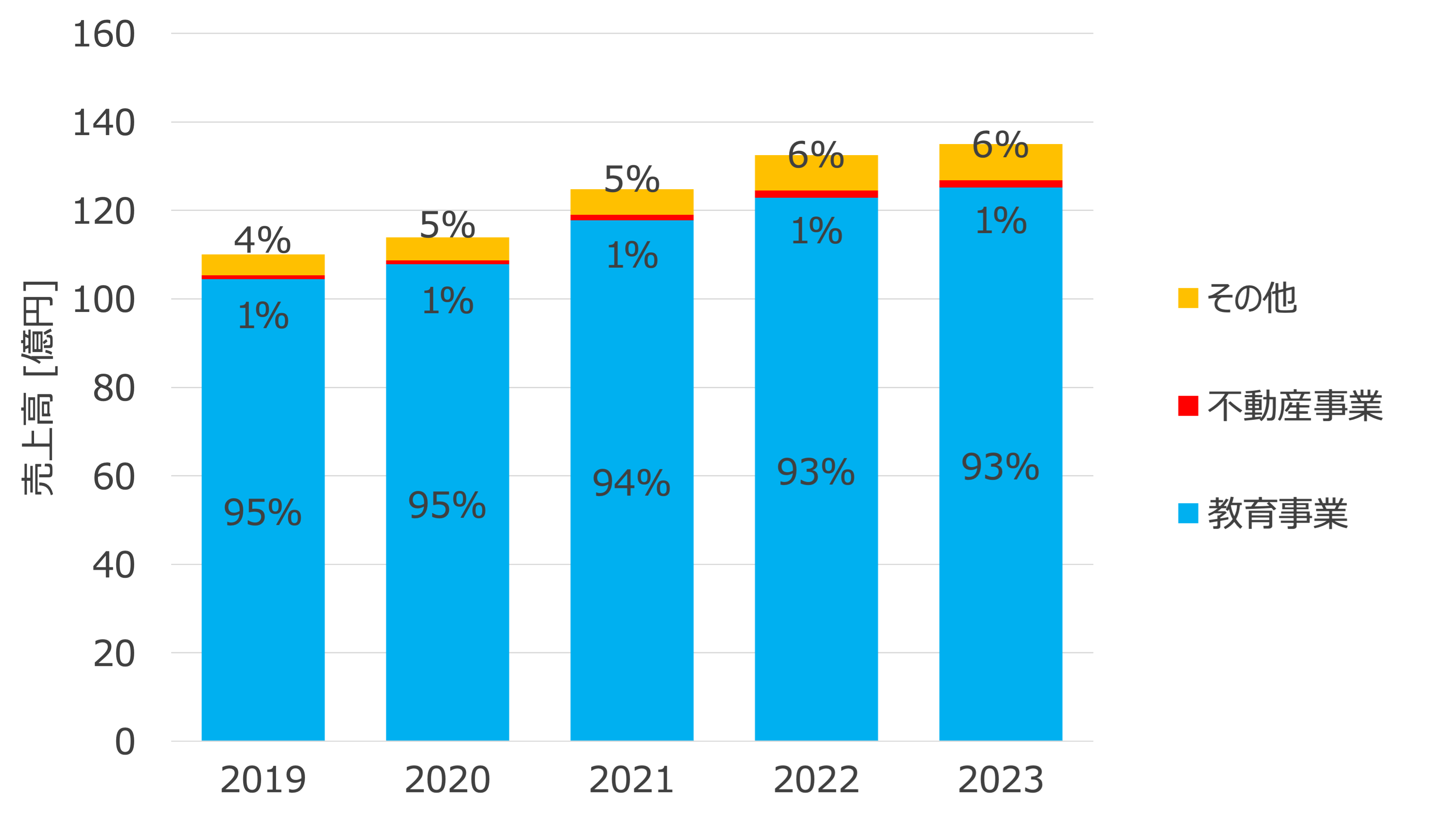

学究社が展開している各事業の売上高の推移を見て、利益の中心となっている事業と成長している事業を確認します。なお事業別の営業利益も確認したいところですが、残念ながら決算書や説明会資料での記載が見当たりませんでした。

各事業の売上高

事業別の売上高を見てみると教育事業が90%以上を占めていることから、進学塾の運営を主とした教育事業が中心事業であることがわかります。

また規模は小さいものの、その他の事業の割合も少しずつ伸びてきていることから、インターネットを活用した受験向けのサービスにも力を入れていることが読み取れます。これはコロナ禍によってオンラインサービスが普及した影響があるのかもしれません。

市場環境

業界全体の規模

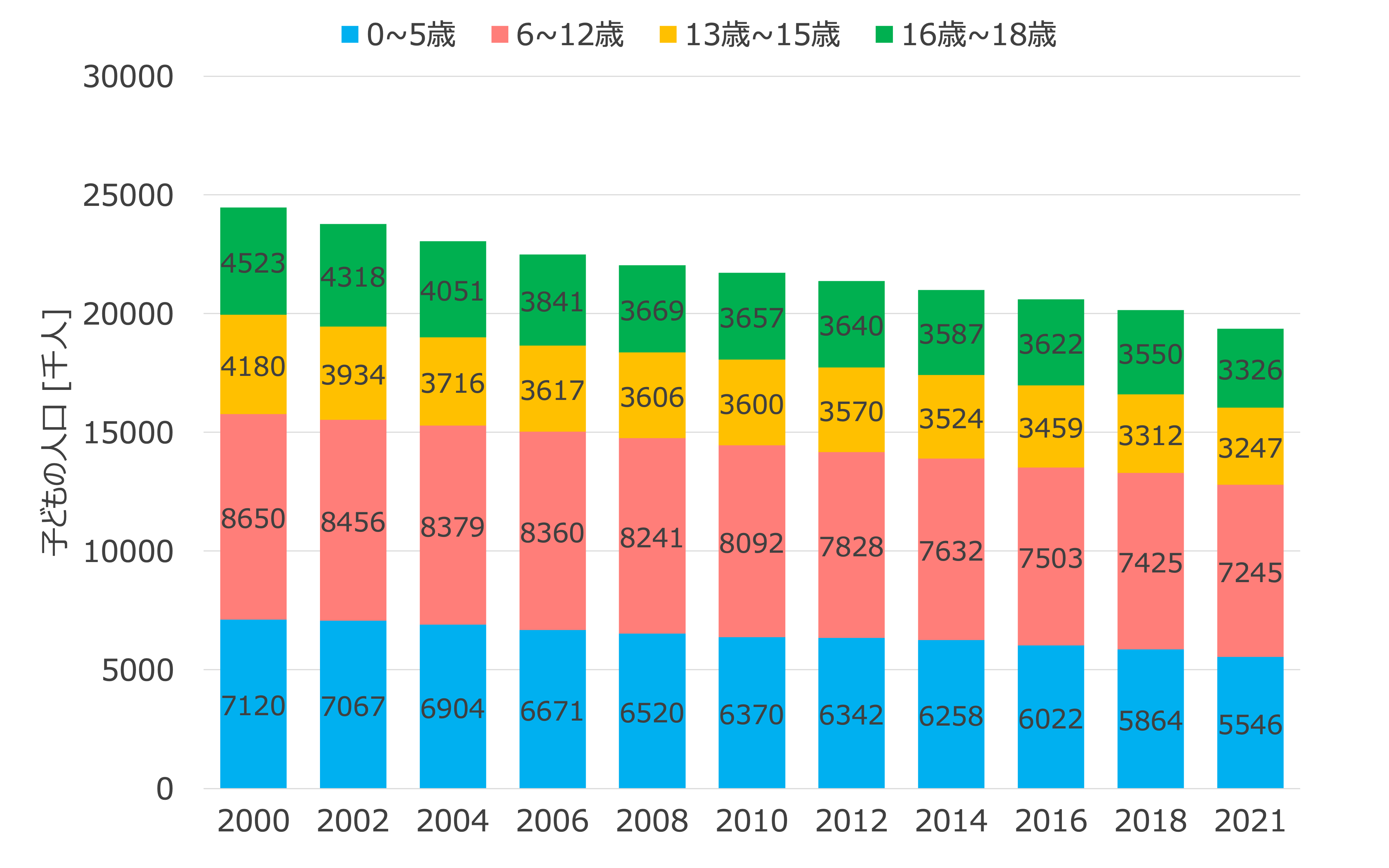

学究社の中心事業である教育事業の今後の成長性を考えるために、日本における子どもの人口の推移と、学習塾の市場規模の推移を見てみます。

学習塾のメインターゲットである子供の人口は少子化によって一貫して減り続けているにも関わらず、学習塾の売上高は2019年以降の5年間で1300億円以上伸びています。

子どもの数自体は減っているにも関わらず、学習塾の売上は伸びている理由の一つとして、子ども1人当たりの学習費が伸びていることが挙げられます。

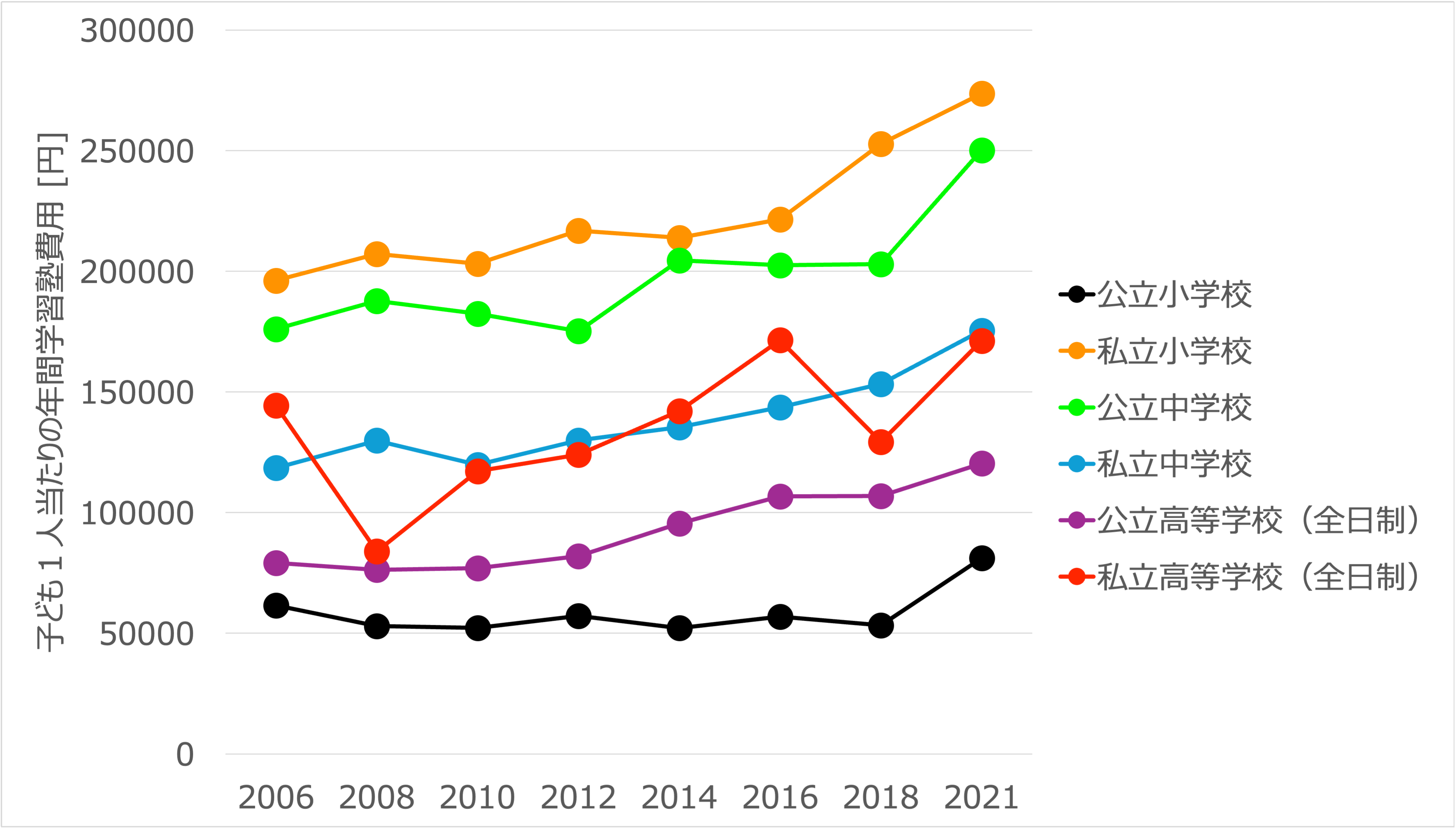

学習費の推移

上記のグラフは、親が子どものために年間で支払う学習塾費用の推移を示しており、公立と私立の学校種別に小学校から高校まで分けて表示しています。2006年以降、基本的にどれも学習塾の費用は増加傾向であり、特に近年は私立の小学校に通う子どもの塾費用が大きく上がっています。

このように一人あたりの学習塾費用は増えていることが、学習塾の市場規模が大きくなってきている要因の一つであると考えられます。

学校種別の市場規模

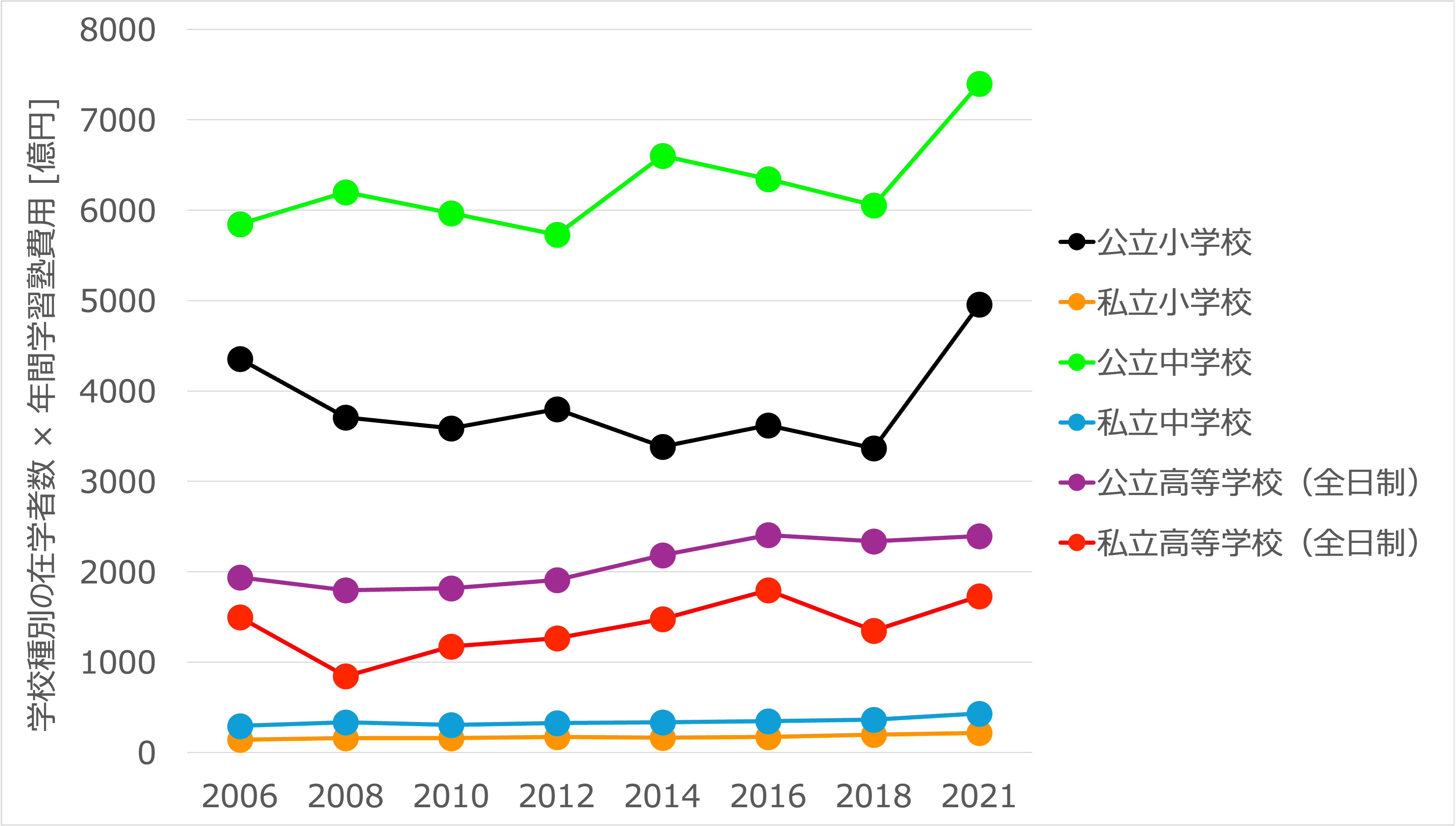

次に、それぞれの学校種別の在学者数と学習塾費用をかけ合わせた指標の推移を見てみます。この指標は学校種別に学習塾の市場規模を表していると考えられます。

学校種別に学習塾の市場規模を見ることで、どの市場セグメントに注力すれば今後も学究社の業績が成長できそうかを確認することが目的です。

学校種別の市場規模を見てみると、公立の中学校の市場規模が最も大きく、次に公立の小学校の市場規模が大きい結果でした。中学校や小学校は、高校と比べて公立の学校へ通う生徒の割合が大きいことと、子ども1人当たりの学習塾の費用は、公立の中学校が私立の小学校についで2番目に多いことがその理由です。

そのため公立の中学校へ通う子どもとその親がどのような進学希望を持っているかを正確に把握し、そのニーズに合ったサービスを提供することが、今後も業績を拡大させるうえで重要であると考えられます。

業績推移

成長性

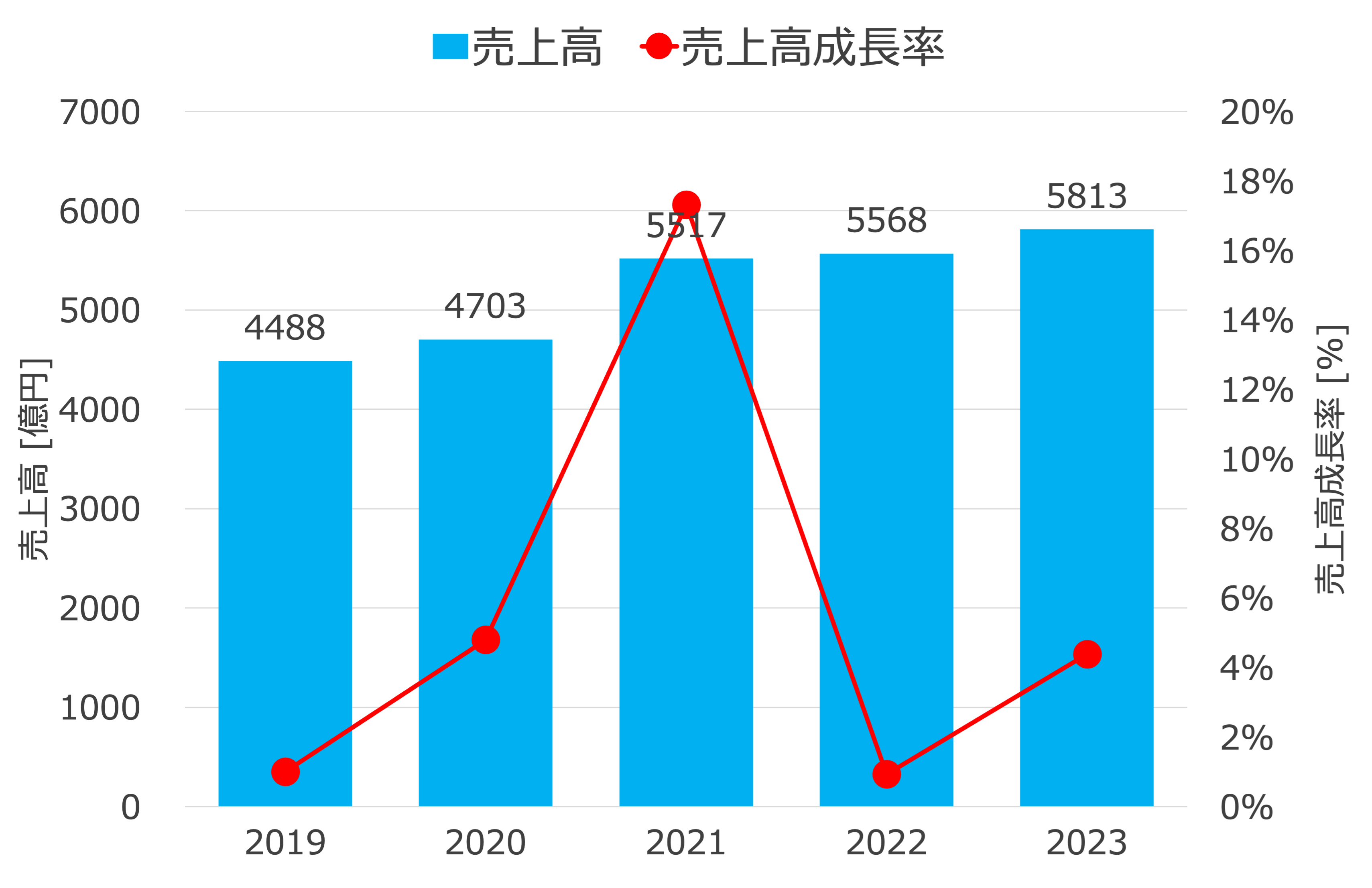

このセクションでは売上高と営業利益そして当期純利益の推移を確認します。今後の事業の成長性と企業価値の分析を行うために、これまでの売上や利益の成長を確認することが目的です。

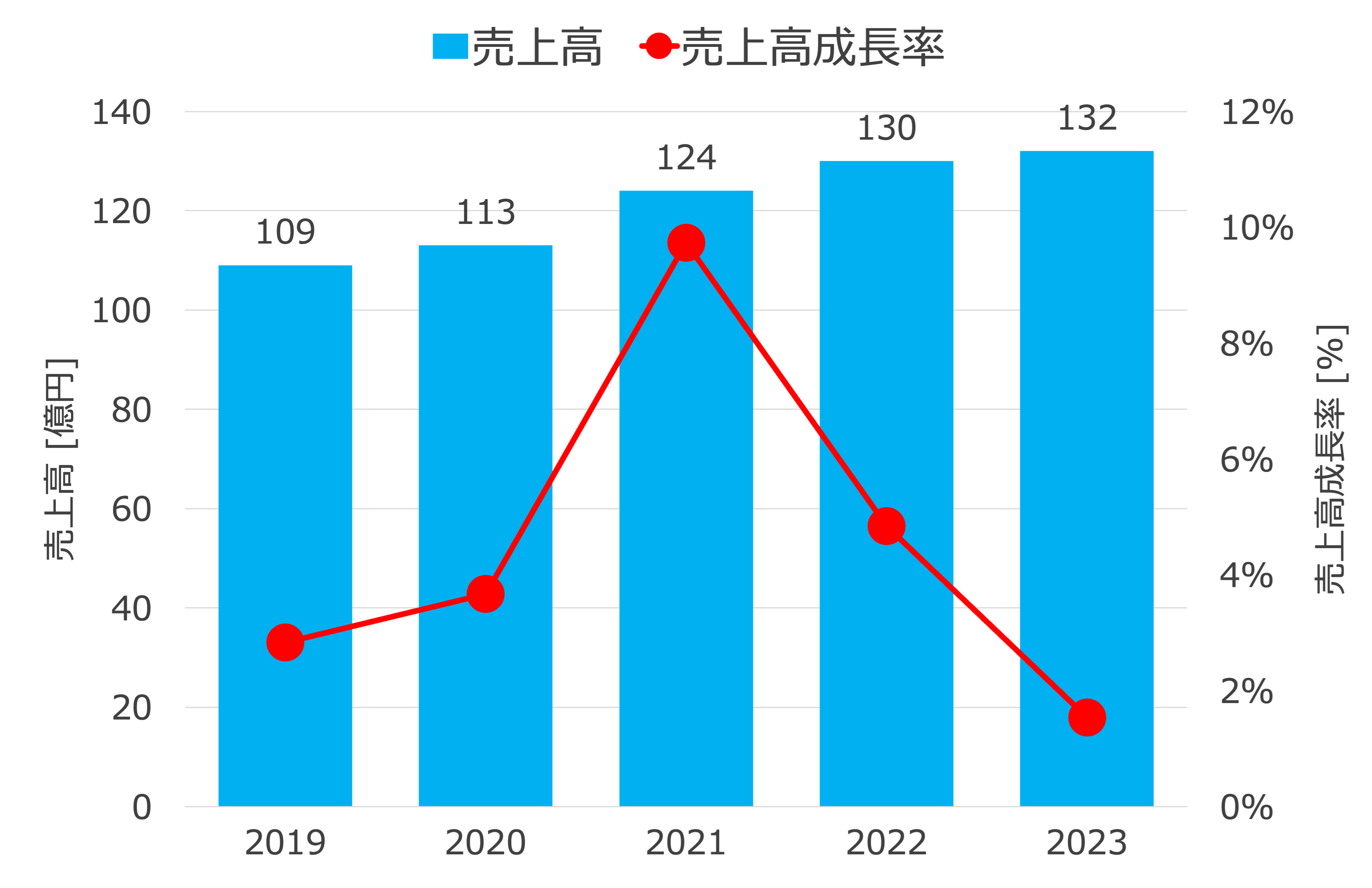

売上高

売上高の推移を見ると、2019年以降は増加傾向にありますが、近年は売上高の成長率が下がってきている事がわかります。

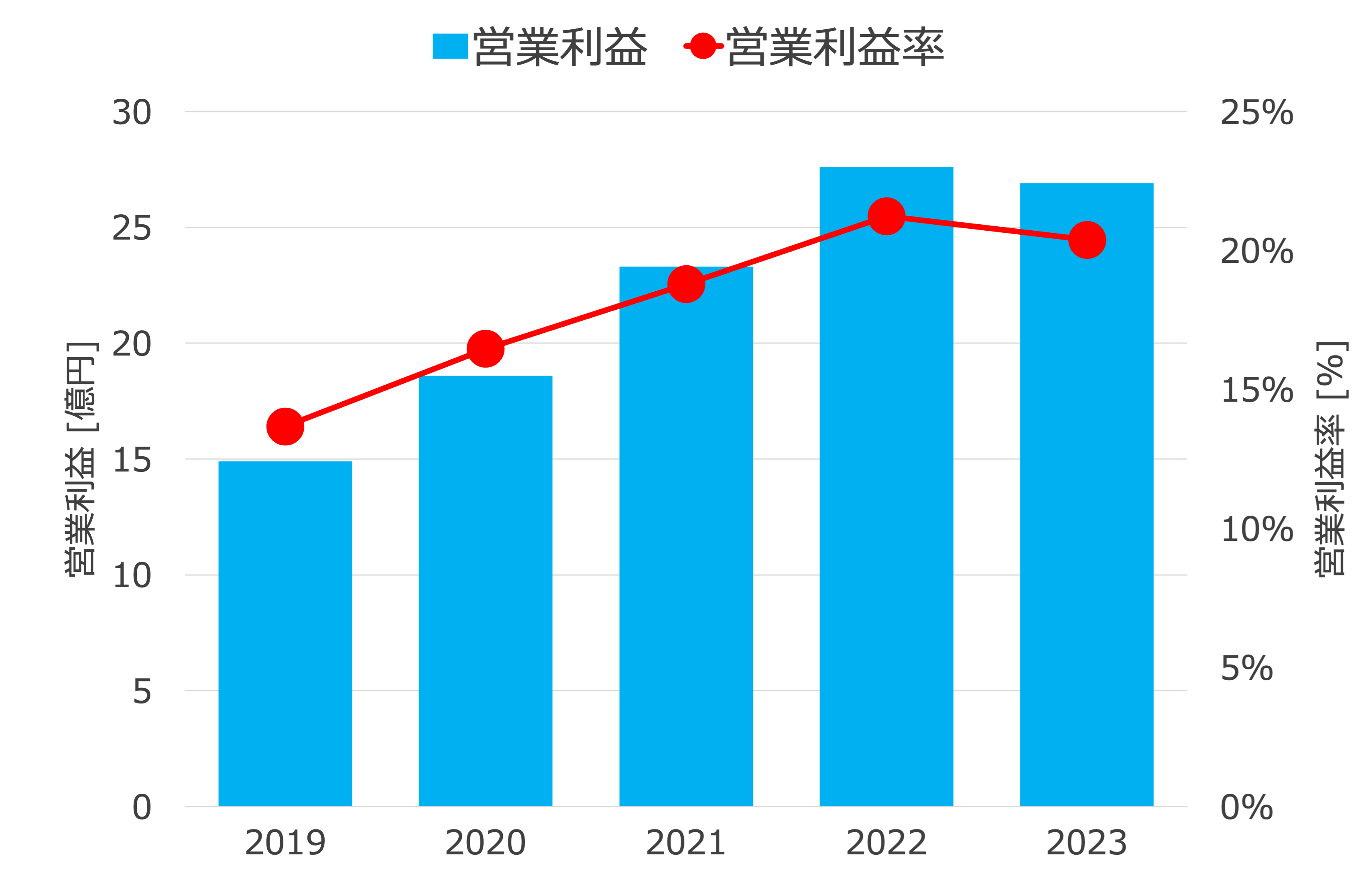

営業利益

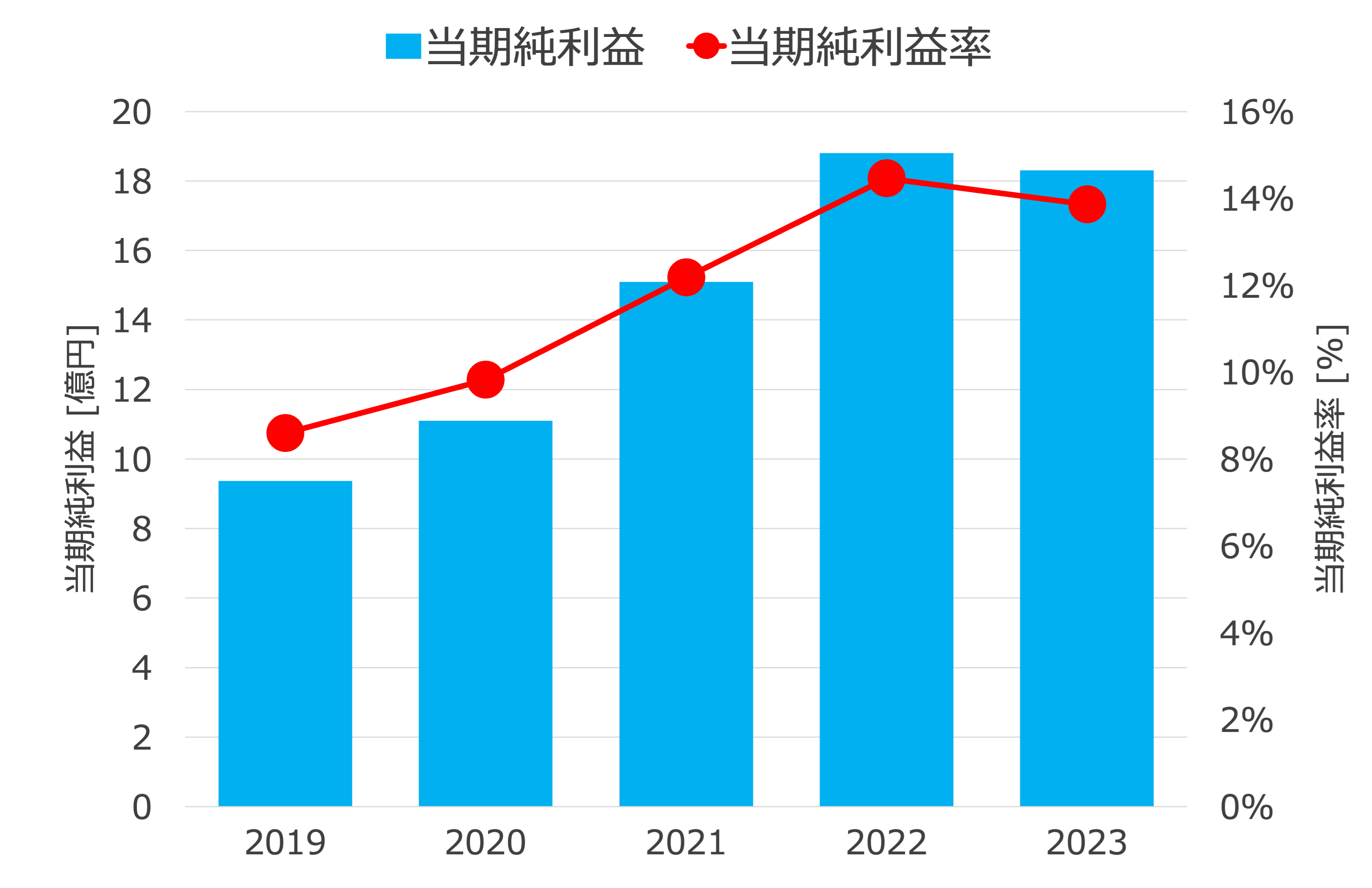

当期純利益

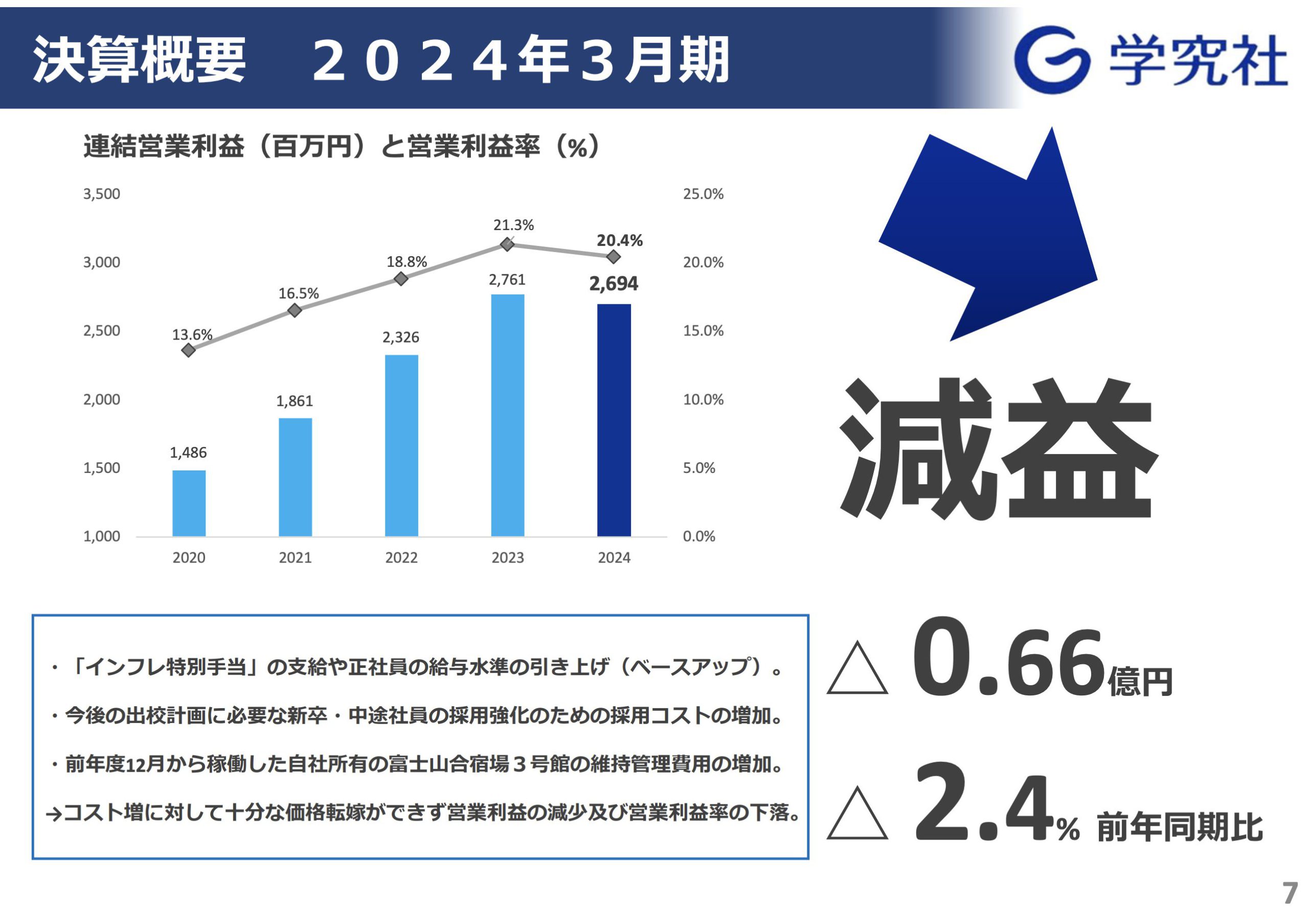

次に営業利益と当期純利益の推移を見てみます。2022年と2023年の営業利益率は20%以上の高い水準となっていますが、2023年は減益となっており、当期純利益も同様の傾向です。

決算報告説明資料によると、2023年に減益となった主な原因は社員の給与アップや新卒・中途採用の強化のためのコストが増加した一方で、十分な価格転嫁ができなかったことが原因のようです。

2024年3月期決算説明会資料より抜粋

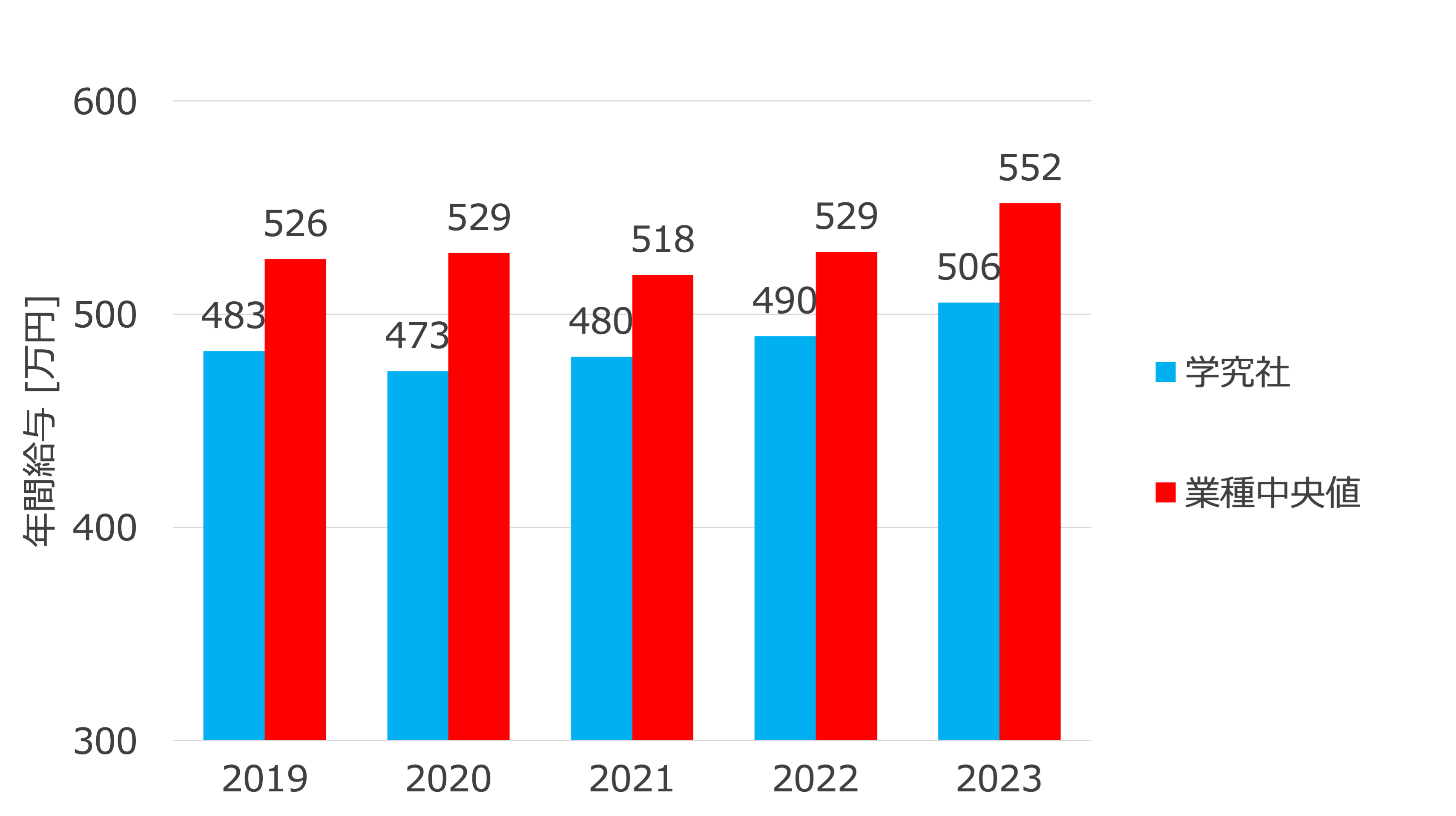

従業員の年収

従業員の年収は増加傾向ではあるものの、業界の中央値と比べるとまだ低い水準となっています。

利益構造の分析

このセクションでは、損益計算書やバランスシートを見ることで学究社の利益構造を明らかにします。

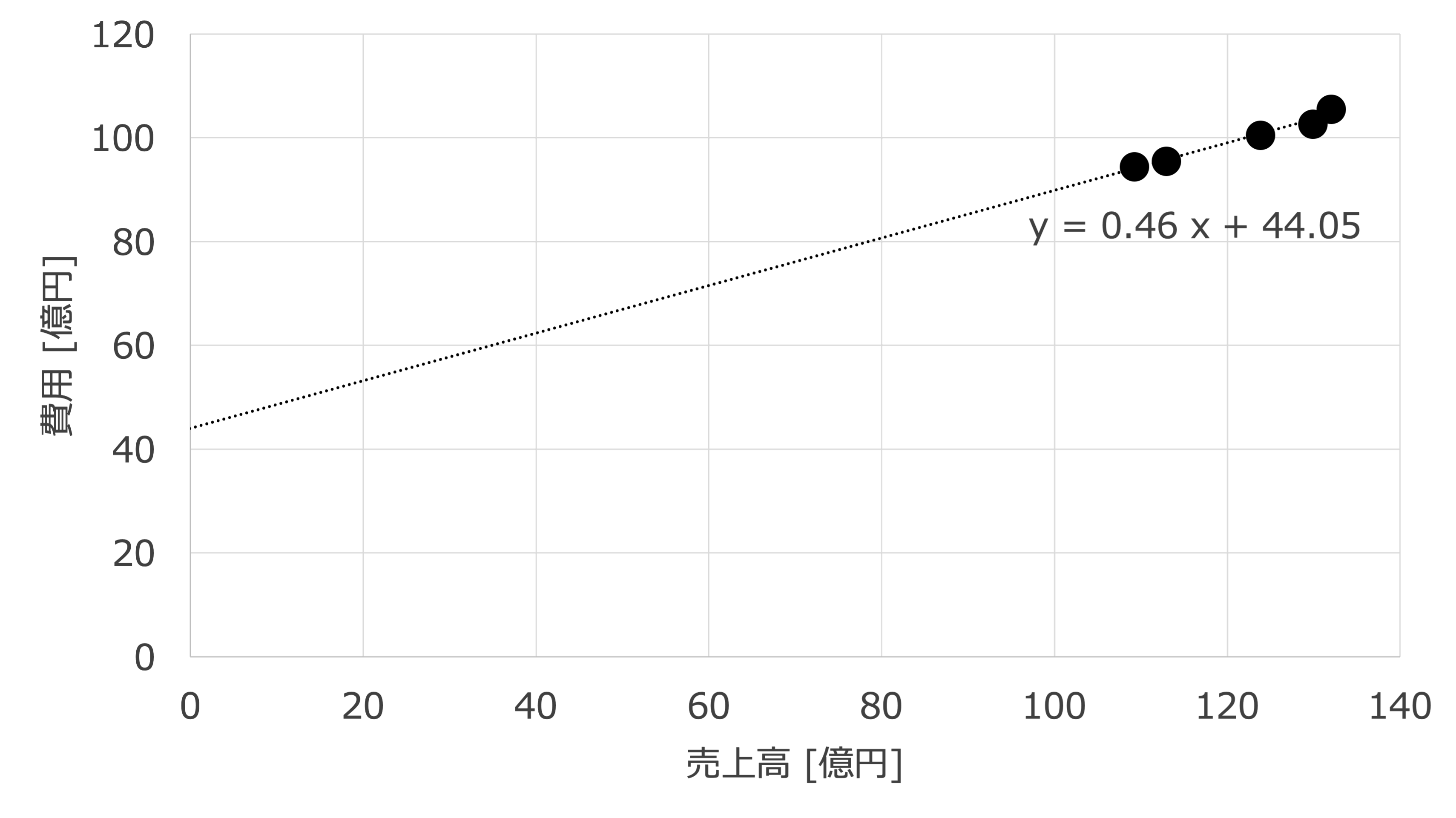

限界利益率

| 項目 | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|

| 売上高 [億円] | 109 | 113 | 124 | 130 | 132 |

| 費用 [億円] | 94 | 96 | 101 | 103 | 106 |

| 変動費 [億円] | 43 | 44 | 46 | 47 | 48 |

| 限界利益率 | 60% | 61% | 63% | 64% | 63% |

| 損益分岐点 [億円] | 73 | 72 | 70 | 69 | 70 |

2019年から2023年までの売上高と費用の相関から限界利益率と損益分岐点を求めてみると、限界利益率はおよそ60%~64%、損益分岐点は69億円~73億円でした。

サービス業界の限界利益率の中央値はおよそ35%前後です(ザイマニ)。それに対して学究社の限界利益率は業界値より30%ほど高い水準であり、固定費型のビジネスであることがわかります。

競合他社との比較

損益計算書

まずは損益計算書について競合他社と比較します。

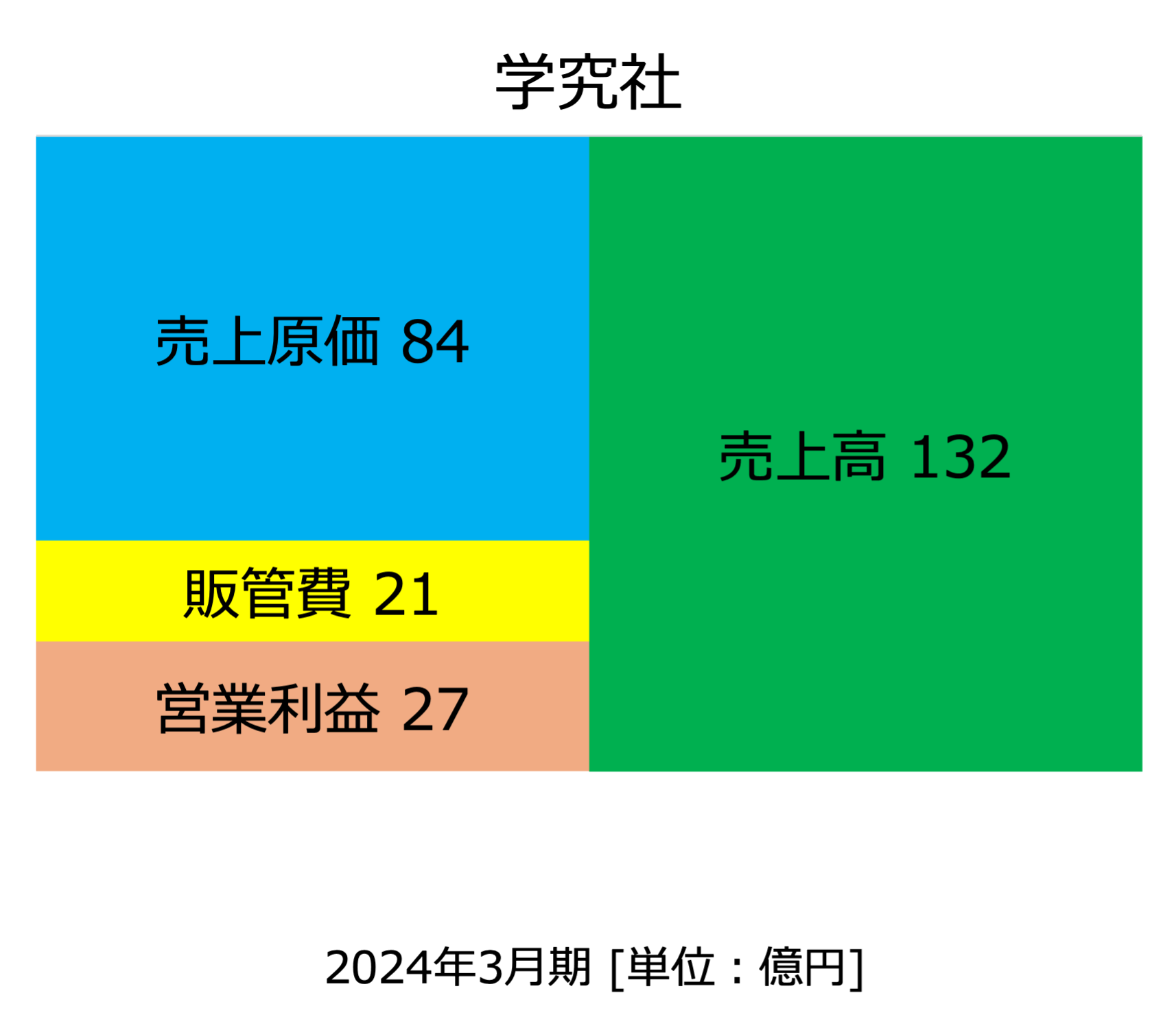

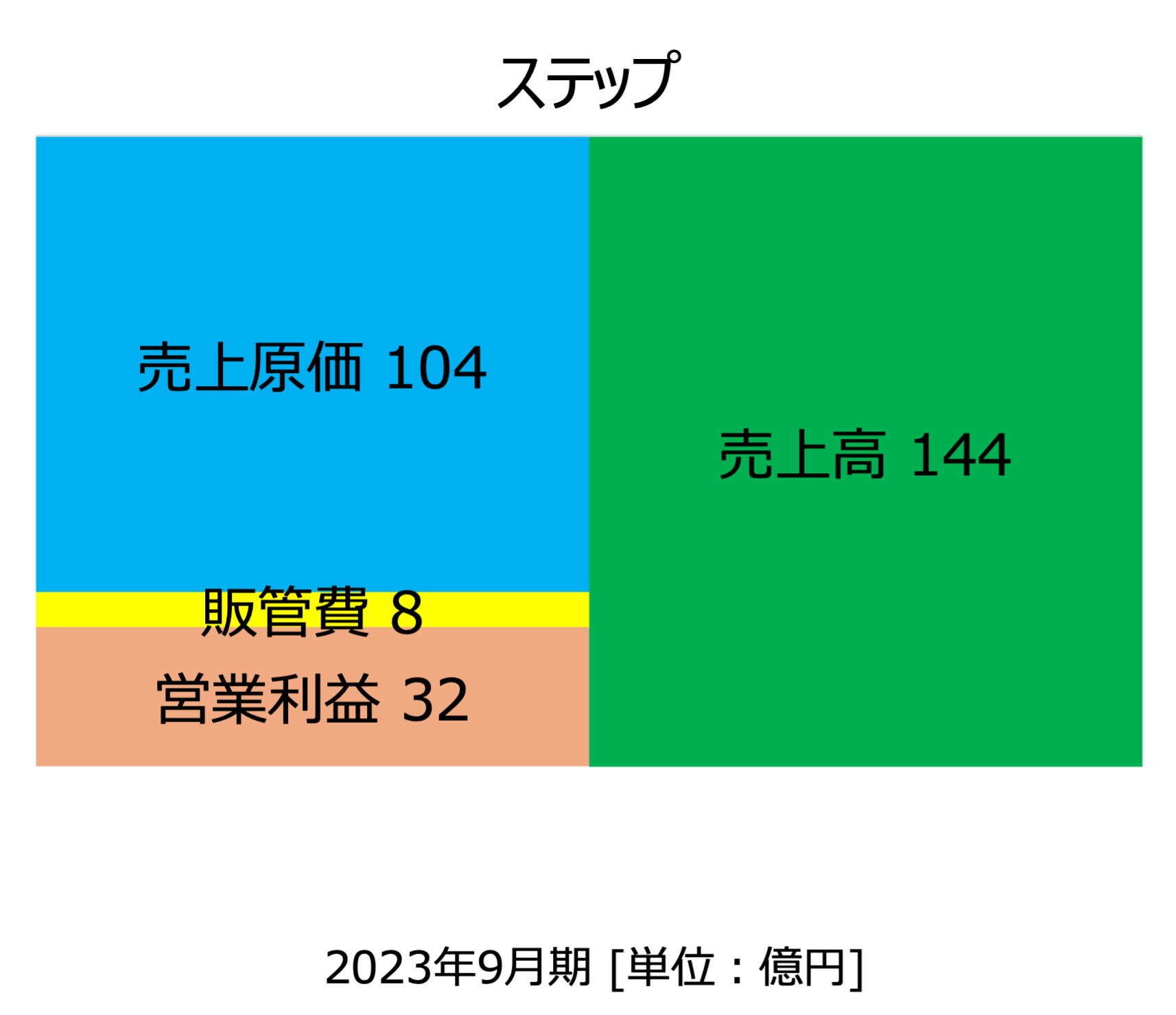

学究社と同じ学習塾の経営をおこなっているステップと損益計算書の構成を比較します。ステップと比較すると、学究社の損益計算書の構成は、売上高に対する売上原価の割合が小さいものの、一方で販管費の割合が大きいため、結果的に営業利益率はステップと比べて小さくなっていることがわかります。

学究社の販管費の割合が大きい要因を調べるために販管費の内訳を見てみます。

学究社(2024年3月期)

| 項目 | 費用 [億円] | 対売上高比率 |

|---|---|---|

| 支払手数料 | 3.7 | 2.8% |

| 広告宣伝費 | 3.4 | 2.6% |

| 役員報酬 | 2.8 | 2.2% |

| 給与及び手当 | 2.3 | 1.7% |

| のれん減却額 | 0.1 | 0.1% |

| その他 | 8.8 | 6.6% |

ステップ(2023年9月期)

| 項目 | 費用 [億円] | 対売上高比率 |

|---|---|---|

| 給料及び手当 | 1.5 | 1.1% |

| 租税公課 | 1.4 | 1.0% |

| 広告宣伝費 | 1.1 | 0.8% |

| 役員報酬 | 1.0 | 0.7% |

| 支払手数料 | 0.6 | 0.4% |

| 福利厚生費 | 0.4 | 0.3% |

| 賞与 | 0.4 | 0.3% |

| その他 | 1.6 | 1.1% |

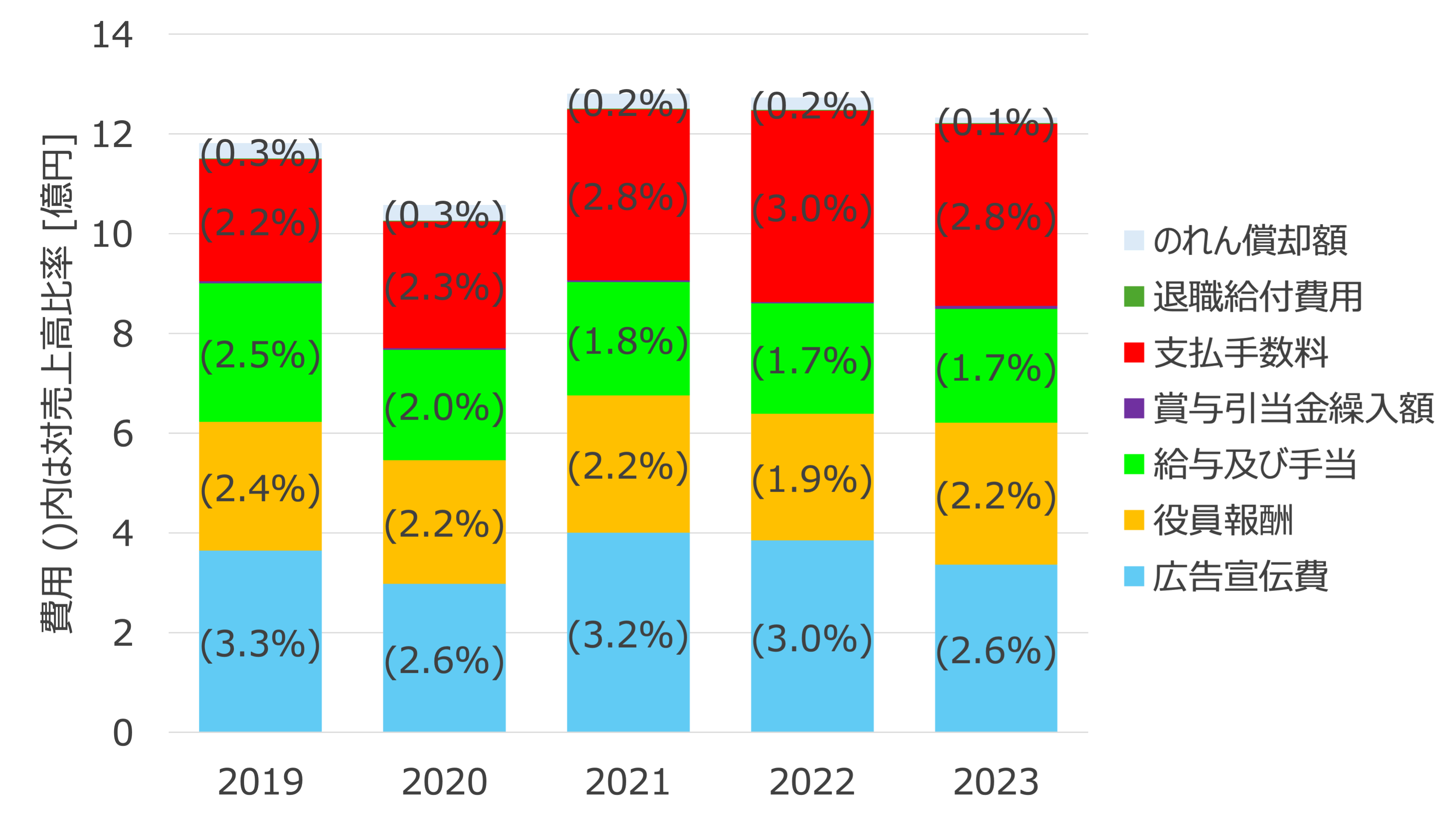

学究社とステップの販管費の内訳を見てみると、学究社は支払い手数料と広告宣伝費の割合が特に大きいことがわかります。そこでこれらの販管費の項目について近年の推移を確認してみます。

上記のグラフは、2019年から2023年までの学究社の販管費の項目の推移です。これを見ると、支払い手数料は増加傾向ですが給与及び手当や広告宣伝費は下落傾向であることがわかります。

有価証券報告書によると、支払手数料が増えている要因は、クレジットカード決済やオンライン化対応による手数料負担の増加が書かれています。

広告宣伝費については、2021年に大きく増えていますがこれは自宅enaを宣伝するためのテレビCMを実施した影響のようです。近年はwebメディアを活用したプロモーションを行うことによって、広告宣伝費は減少傾向となっています。

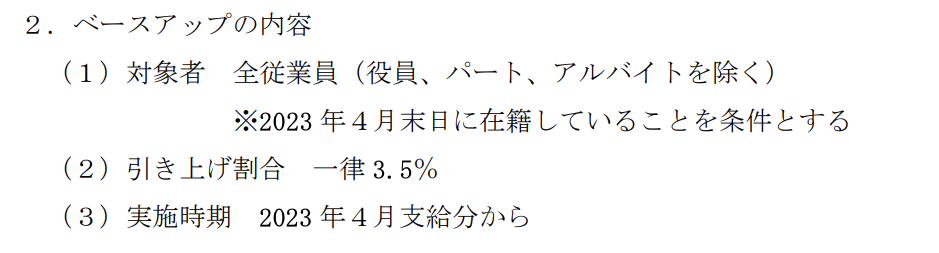

給与及び手当については、下記の通り2023年4月からベースアップを実施しています。しかし売上高に対する割合でみると前年度と同程度の水準にとどまっています。

引用元:給与水準の引き上げ(ベースアップ)に関するお知らせ

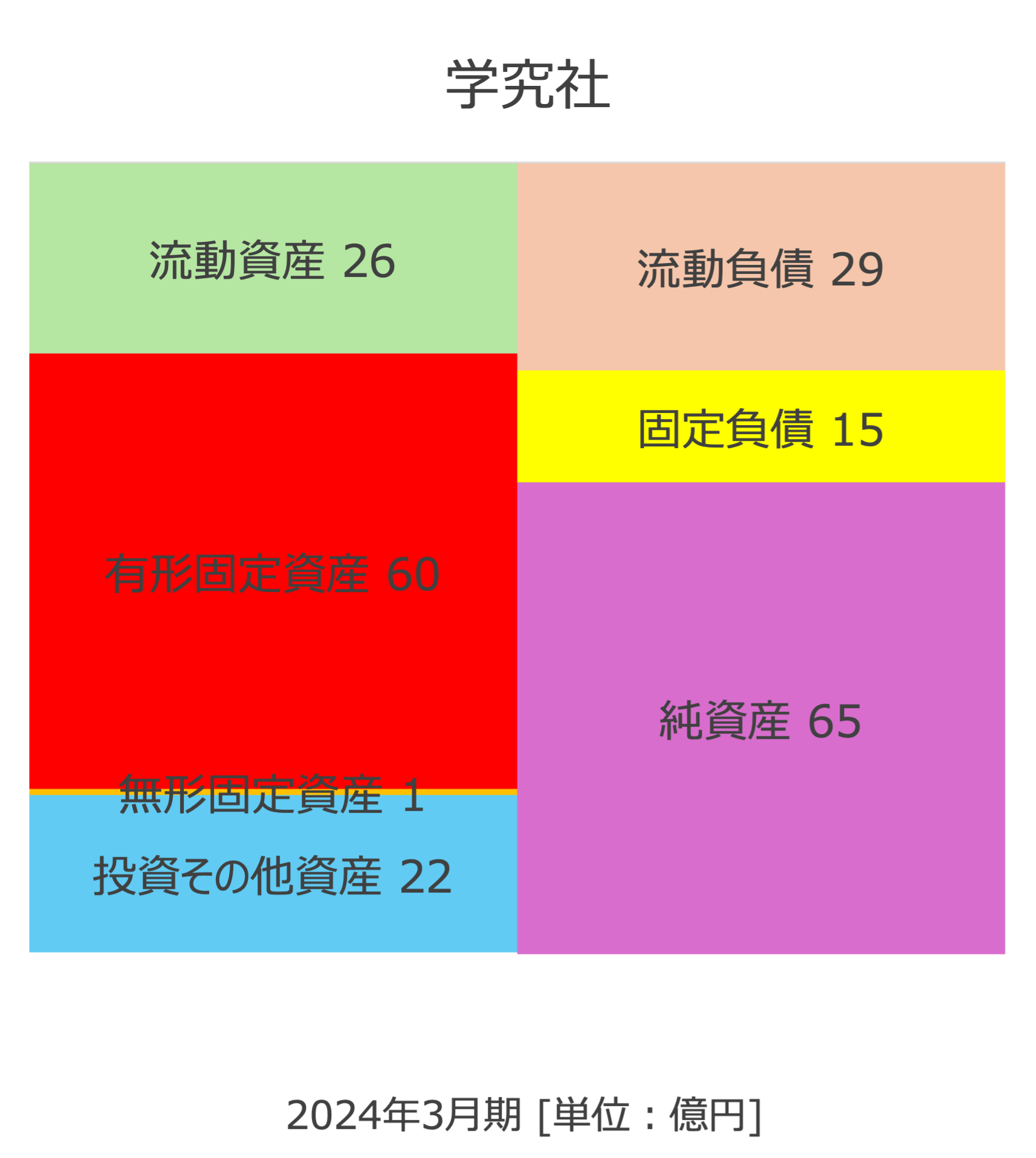

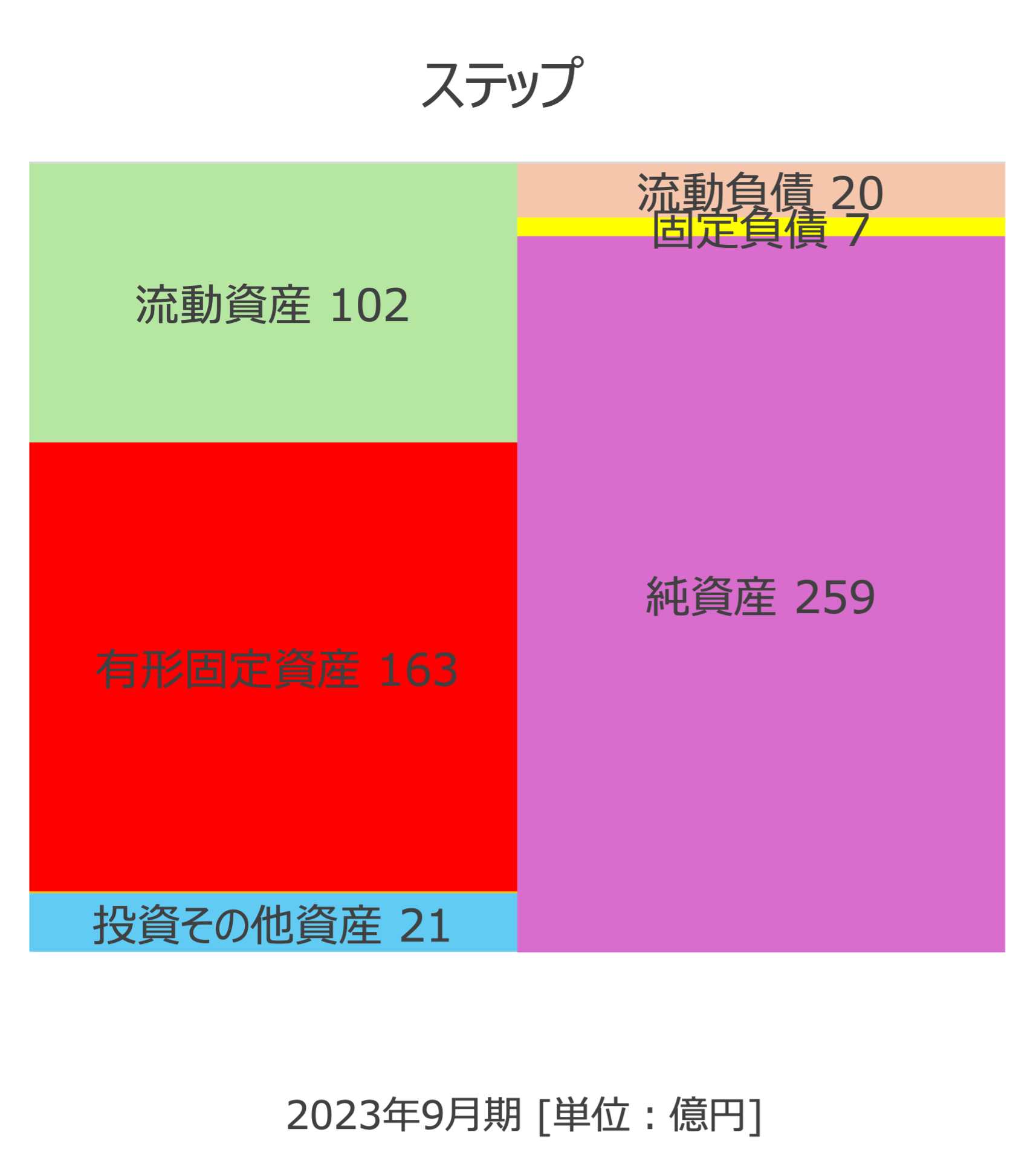

バランスシート

次にバランスシートについても競合他社のステップと比較してみます。

まずバランスシートの右側である貸方の項目についてみてみると、学究社はステップと比べて流動負債と固定負債が多く、純資産の割合が小さいことがわかります。

学究社の流動負債の中で一番金額が大きい項目は前受け金です。この前受金は、あらかじめ受け取った授業料等によるものだと考えられます。

バランスシートの左側である借方の項目を見てみると、学究社とステップどちらも有形固定資産の割合が最も大きいことがわかります。有価証券報告書によると、有形固定資産の中で大きな割合を占めるのが、建物及び建造物と土地であることがわかります。これらの土地や建物は、学習塾の校舎や保有している施設によるものだと考えられます。

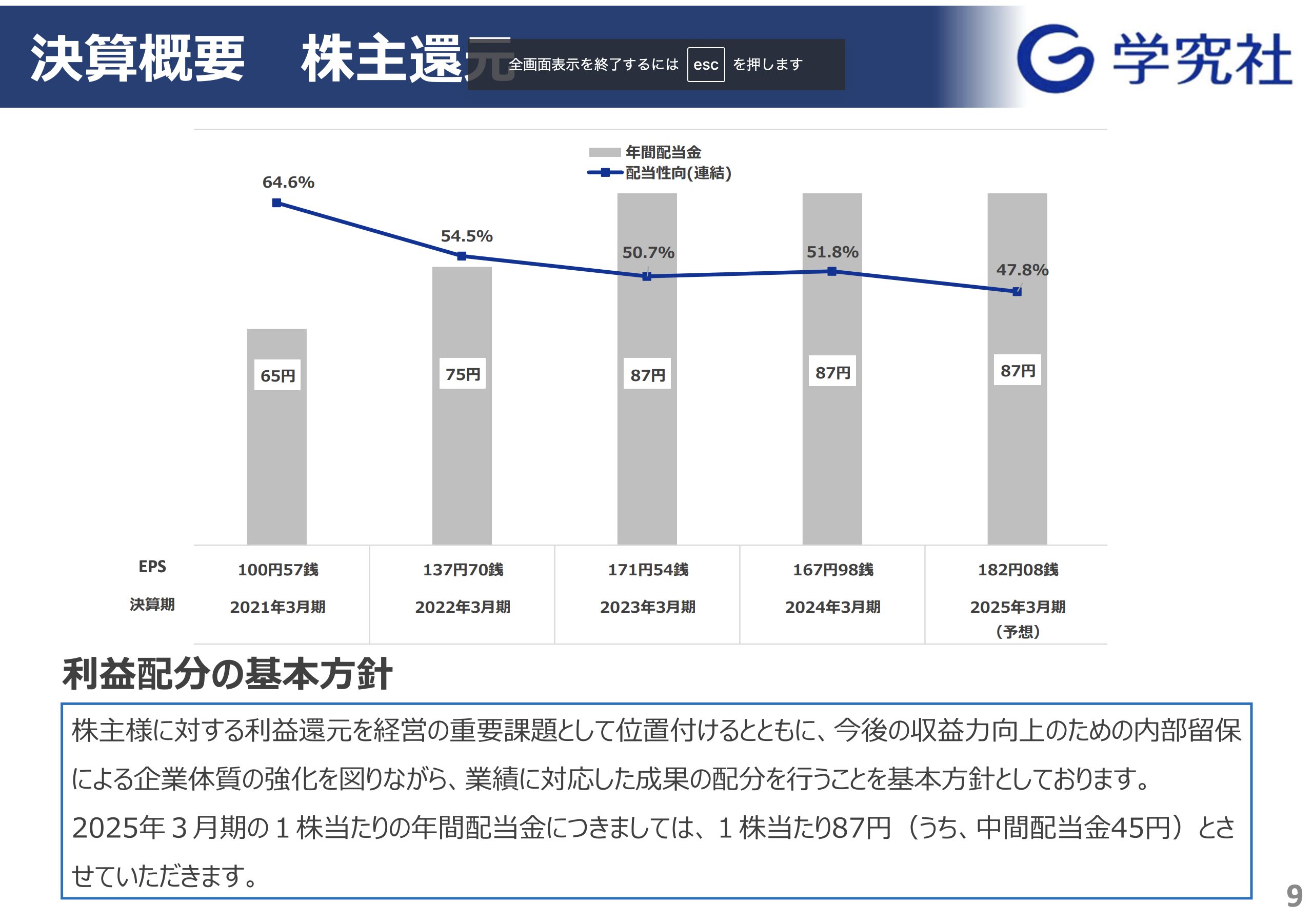

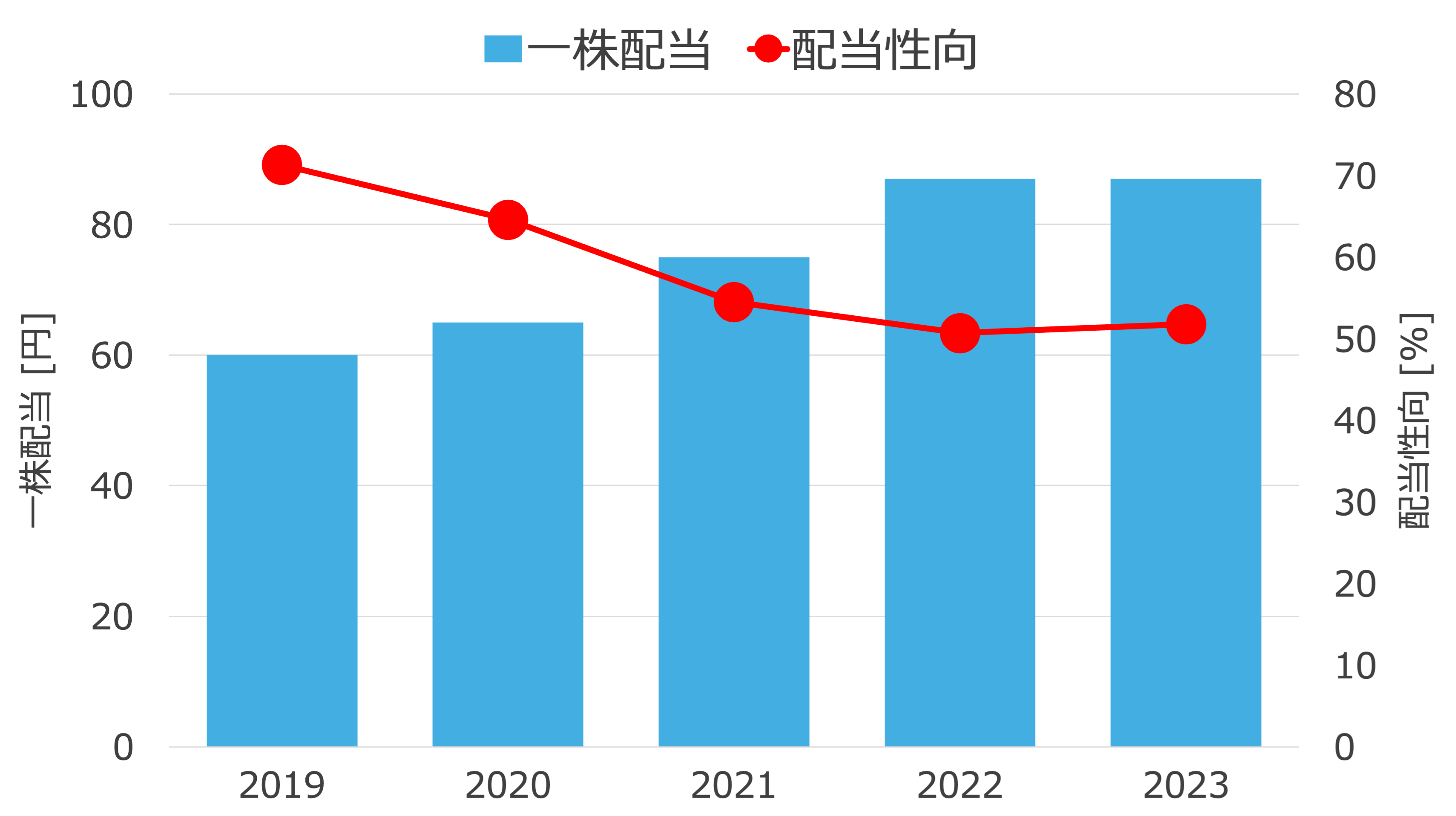

配当金

このセクションでは、学究社の配当方針とこれまでの配当金の推移を確認します。

配当方針

学究社の配当方針については、配当性向等の具体的な数値目標を見つけることができませんでした。しかし、次に示す配当性向の推移を見ると、近年の配当性向は50%程度を目安にしているのではないかと考えられます。

配当金と配当性向の推移

学究社はこれまで増配傾向を維持してきましたが、2023年は前年度と同じ金額の現状維持にとどまっており、2025年も現状維持が予想されています。

先ほど示した通り、近年は売上高の成長率が下がってきており、利益も減少傾向であることから、今後の状況次第で減配しないかどうかは注意してみる必要があると思います。

2024年3月期決算説明会資料より抜粋

株式価値の評価

今までのセクションでの分析結果から、学究社のビジネスモデルや売上高の推移を確認できました。最後にこのセクションでは、学究社の今後の業績と配当金を予測し、さらにDDM法を使って株式価値を評価してみます。

| 項目 | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 |

|---|---|---|---|---|---|---|---|

| 売上高 [億円] | 132 | 138 | 144 | 150 | 154 | 159 | 164 |

| ┗前年比 | – | 5.0% | 4.0% | 4.0% | 3.0% | 3.0% | 3.0% |

| 売上高当期純利益率 | 13.8% | 14.2% | 14.0% | 13.5% | 13.2% | 13.0% | 13.0% |

| 当期純利益 [億円] | 18.2 | 19.7 | 20.2 | 20.2 | 20.4 | 20.7 | 21.3 |

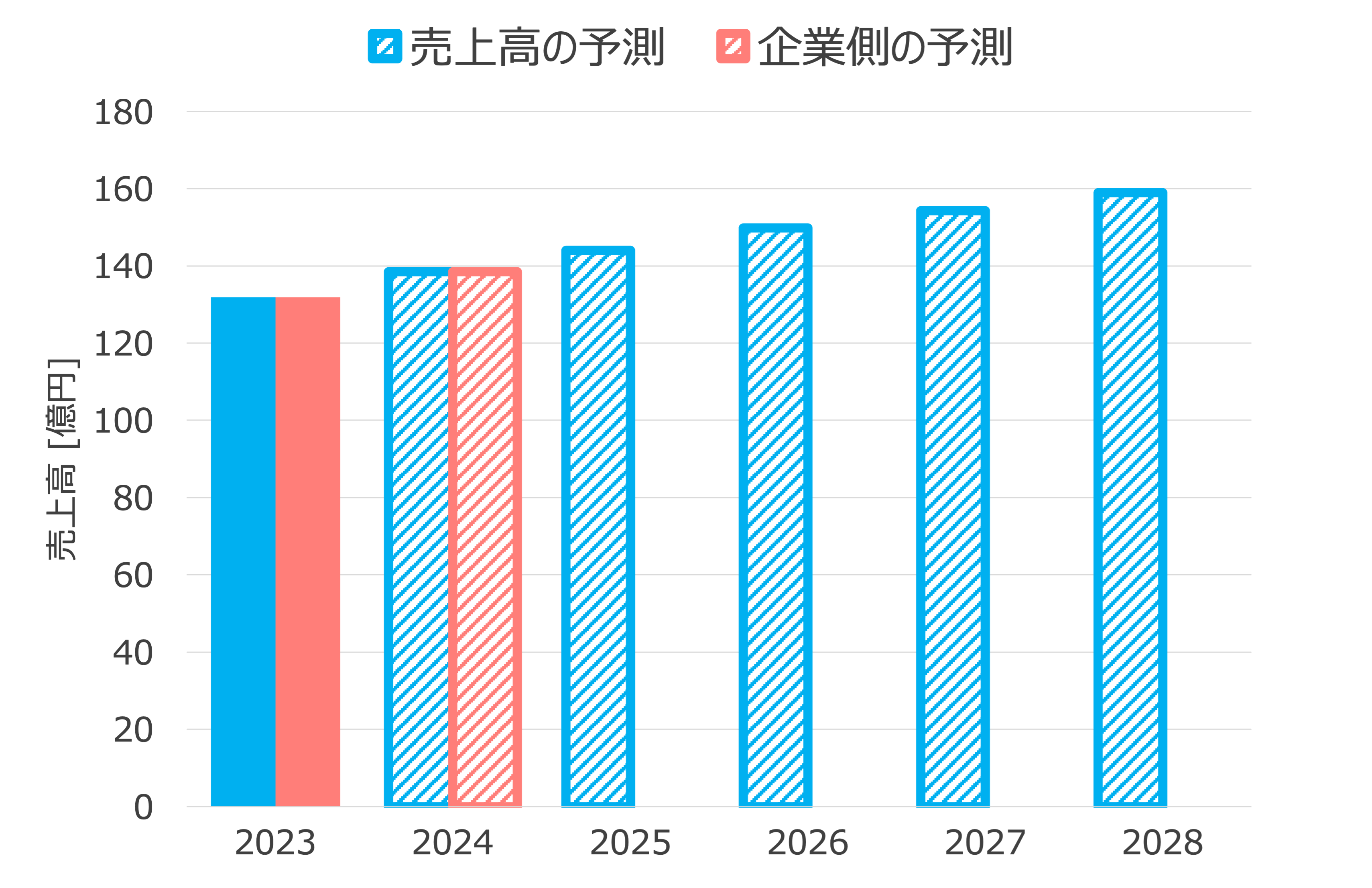

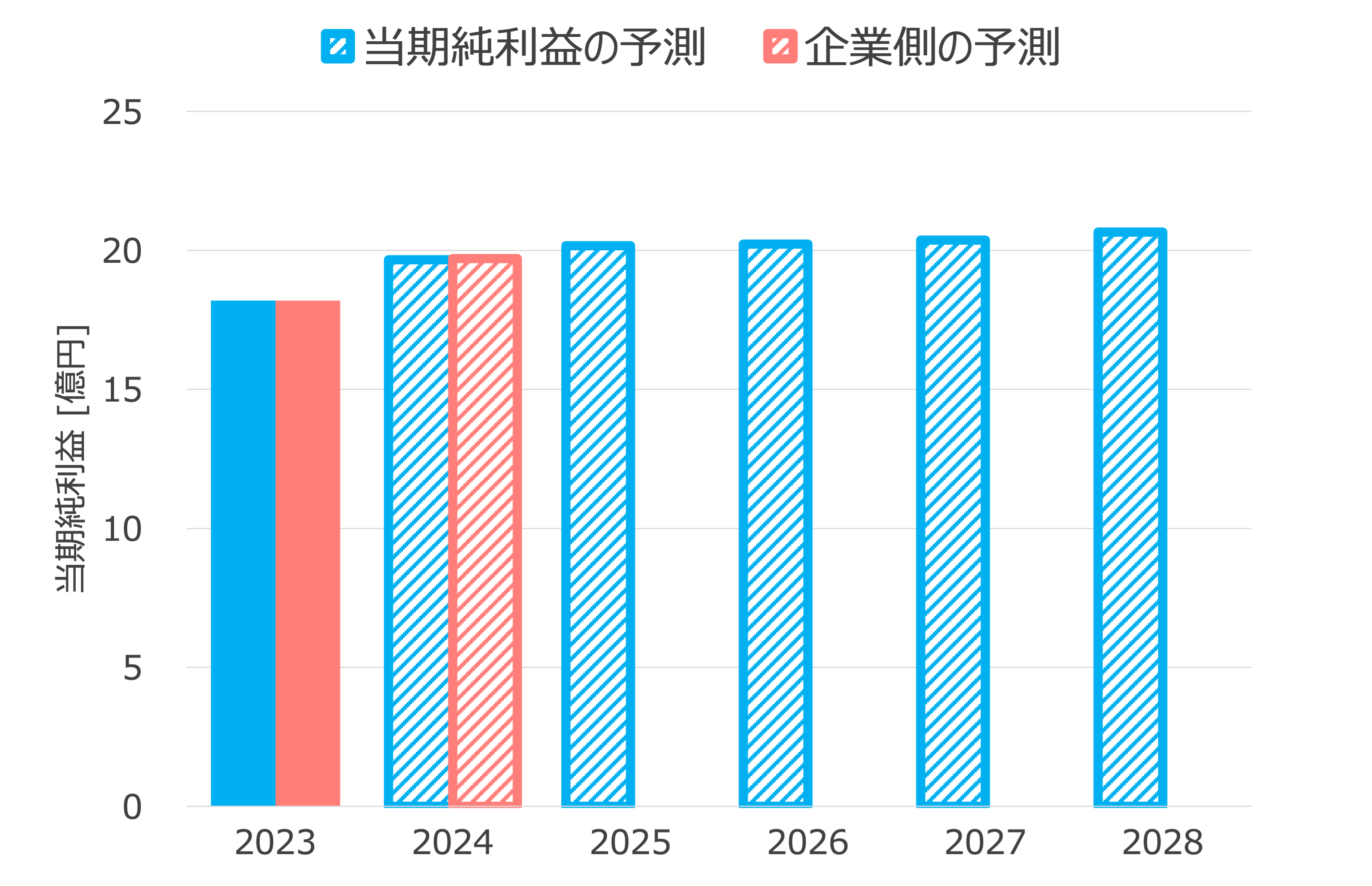

売上高の予測

学究社の売上高と当期純利益を予想します。上記のグラフの斜線の棒グラフが予想した結果になります。また企業が決算説明資料で示している予想値も比較のために載せています。

売上高の見積もりについては、前年の売上高に対する成長率を使って見積もっており、直近は5%ですが今後は徐々に低下して、2029年には3%程度になると予想しています。

これまでのセクションで見てきた通り、学習塾業界の売上高はコロナ禍の影響が大きかった2021年を除き、前年比1%~5%の成長率で推移してきています。

親が子ども一人あたりに支出する学習塾の費用が増加傾向であることが学習塾業界の売上高を支えていますが、やはり少子化の影響は避けられないと考え、今後は売上高の成長率は鈍化すると予想しています。

当期純利益の予測

当期純利益に関しては、売上高に売上高当期純利益率をかけることで求めています。

2024年度については決算説明資料に記載されている予想見込み値を使用しました。利益率は現状は14%前後となっていますが、人件費の高騰や採用コストの影響は今後も緩和される可能性は低いと考えて、13%程度に落ち着くだろうと予想しています。

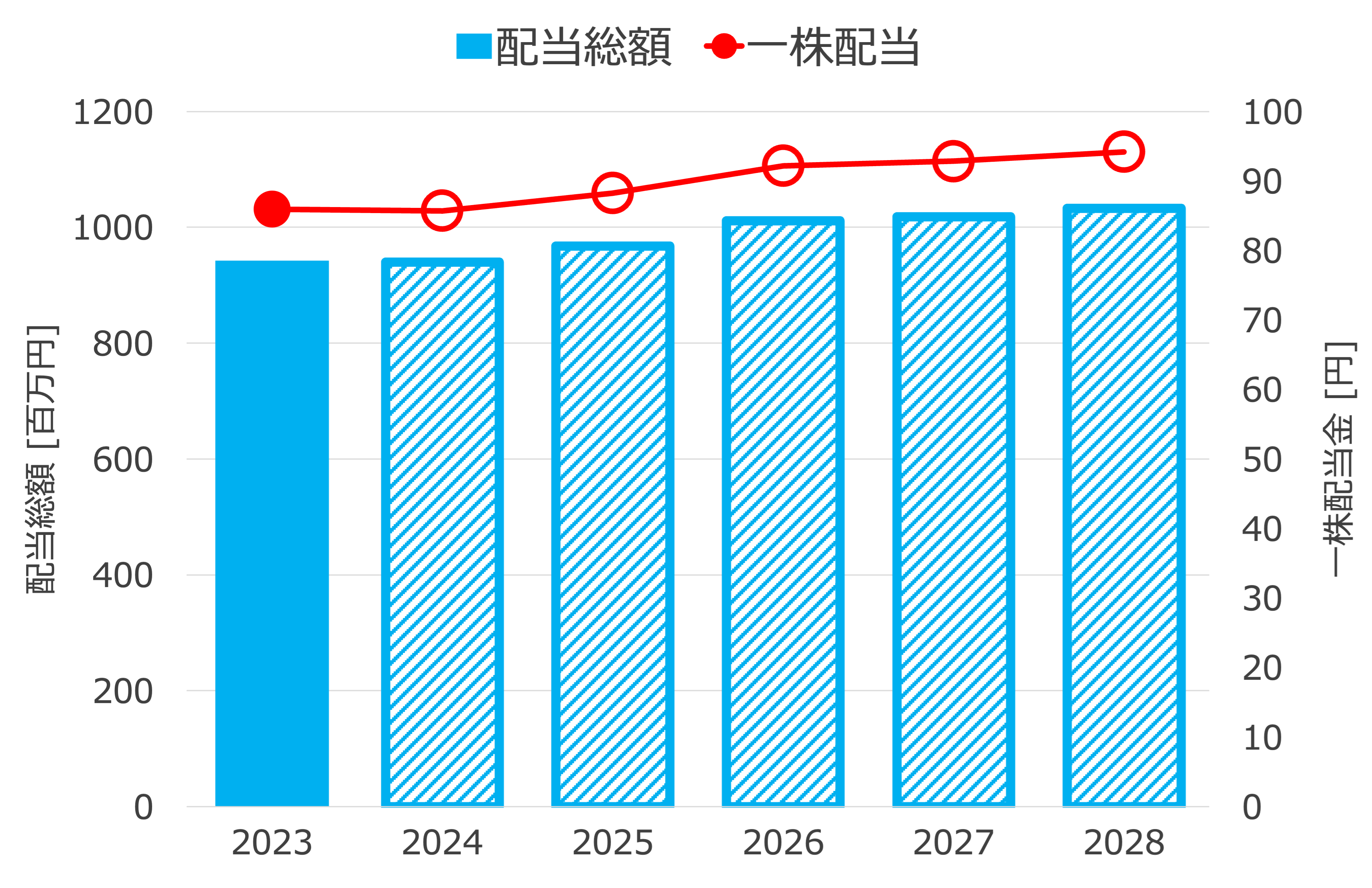

配当金の予測

| 項目 | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 |

|---|---|---|---|---|---|---|---|

| 配当総額 [百万円] | 943 | 940 | 968 | 1011 | 1018 | 1033 | 1064 |

| 配当性向 [%] | 52 | 48 | 48 | 50 | 50 | 50 | 50 |

| 発行株式数 | 10968356 | 10968356 | 10968356 | 10968356 | 109683566 | 10968356 | 10968356 |

| 一株配当 [円] | 86 | 86 | 88 | 92 | 93 | 94 | 97 |

配当金の見積もりに関しては、2024年と2025年の配当性向は会社の予測を参考にして48%とし、それ以外の年の配当性向は50%と仮定して当期純利益から配当金を見積もっています。

学究社の配当性向の推移を見ると、2019年は70%程度の配当性向であったものが徐々に下げてきて近年は50%前後に落ち着いています。業績が大きく悪化しない限りは配当性向は50%前後を維持するだろうと考えて配当金を見積もっています。

また発行株式数は2023年時点の値から変わらないと仮定して、一株配当金を予想しています。

配当金の予測

配当総額 = 当期純利益 ✕ 配当性向

一株配当金 = 配当総額 ÷ 発行株式数

株式価値の見積もり

最後にDDM法を使って株式価値を見積もります。5年目までの配当の現在価値の総和と、5年後時点の株式価値を現在価値に割り引いたものを足して、株式価値を算出します。

株式価値の算出式

$ 株式価値 = $

$ \sum_{l = 1}^5 \frac{D_l}{(1+k)^l}+\frac{PER_{5-6}\times 純利益_6}{(1+k)^5} $

$ D_l: l年目の配当額 $

$ k: 株主資本コスト $

$ PER_{5-6}: 5年目期末時点のPER $

上記の算出式の通り、DDM法による株式価値の見積もりには株主資本コストと期末PERの値が必要になります。

株主資本コストの見積もり

株主資本コストはリスクフリーレート、マーケット・リスクプレミアム、ベータ値を使って以下の式で算出します。

株主資本コストの算出式

$ 株主資本コスト = $

$ rF+\beta\times rM $

$ rF: リスクフリーレート $

$ rM: マーケット・リスクプレミアム $

$ \beta: ベータ値 $

マーケット・リスクプレミアムは6.0%、リスクフリーレートは10年物国債利回りから0.93%としています。

ベータ値は楽天証券の個別株ページに記載されている値を参考にして0.38としました。

上記の式によって見積もった株主資本コストは3.2%となりました。

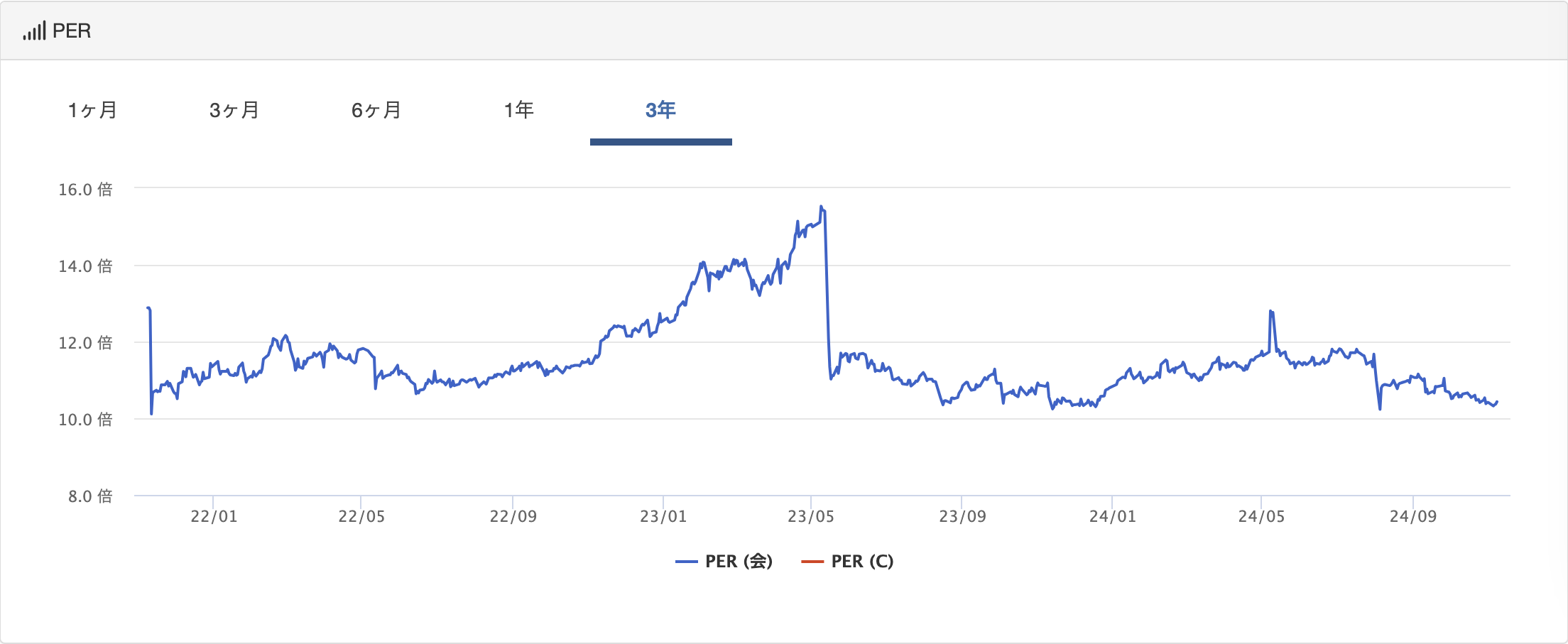

期末PERの見積もり

PERの見積もり値は、過去のPERの推移と業種の中央値を参考に決めています。

引用元:バフェットコード (会)は会社予想ベース、(C)はコンセンサス予想ベース

| 業種 | 2021 | 2022 | 2023 |

|---|---|---|---|

| サービス業 | 15.9 | 15.0 | 15.4 |

過去のPERの推移を見ると、おおよそ10倍~12倍の間の水準であることがわかります。一方でサービス業の中央値は15倍強であり、学究社よりは高い水準であることがわかります。

今回学究社の株式価値を見積もるために使用する5年後時点の期末PERは、過去の推移を参考に11倍とすることにします。

株式価値の見積もり結果

株主資本コストを使って、今後5年間の配当金と5年後時点での株式価値を現在価値に割引いて、株式価値を見積もった結果を下記に示します。

| 株主資本コスト [%] | 3.2 |

| 期末PER [倍] | 11 |

| 株式価値 [百万円] | 24564 |

| 発行株式数 | 19098576 |

| 株価 [円] | 2240 |

DDMによる見積もりの結果、株式価値は24564百万円となりました。また株式価値を現時点での発行株式数で割って一株当たりの株式価値(株価)を計算すると、2240円となりました。