この記事では住宅メーカー業界のしくみとビジネスモデル、業界の課題や将来像についてまとめています。

大和ハウスや積水ハウスといった大手の住宅メーカーは配当利回りが比較的大きい高配当株として有名ですが、今後も高配当を維持できるかどうかを考える上で、住宅メーカー業界のビジネスモデルや将来像を知ることは非常に重要だと考え、記事としてまとめています。

なおこの記事に載っている統計データの出典元や一部の図は、下記の2冊の書籍の内容を参考にしています。

住宅業界の構造や問題点、技術開発の内容について豊富な参考資料や図解を使ってわかりやすく説明している本です。各項目について詳細に説明されているため文字数が多いため、文字を読むのが苦手な人は少し読むのが大変かもしれません。

一冊目の本と比べると図解が多く文字数も少ないため、業界の知識があまりない方やびっしりと書かれた文字を読むのが苦手な方は、こちらの方がわかりやすいと感じると思います。逆にそれぞれの内容について深く知りたい方は少し物足りなく感じてしまうかもしれません。

主な住宅メーカー

大手7社の住宅メーカーの比較

大手住宅メーカーの多くは高度成長期に市場へ参入して、住宅着工数の拡大と共に事業を拡大してきました。下記の表に住宅メーカーごとの特徴をまとめています。

| メーカー名 | 住宅構造 | 特徴 |

|---|---|---|

| 大和ハウス工業 | 鉄骨 | プレハブ工法の原点となる「ミゼットハウス」を開発 ゼネコンを子会社化して建築分野へも進出 売上高は4兆円を超えており業界No1 |

| 積水ハウス | 鉄骨/木造 | 世界一の累積建築戸数(2021年時点で254万戸) 住宅管理やリフォーム事業が売上高の四分の一を占める |

| セキスイハイム | 鉄骨 | プレハブ工法よりも工期が短いユニット工法を採用 |

| 旭化成ホームズ | 鉄骨 | 軽量鉄骨にヘーベルを加え耐震性や防火性を向上している |

| パナソニックホームズ | 鉄骨 | 独自の技術で耐震性や居住性の向上に注力 |

| 住友林業 | 木造 | ビッグフレーム構法によって開放感のある居住空間を確保 海外住宅・不動産事業が利益の70%以上を占める |

| ミサワホーム | 木造 | 32年連続でグッドデザイン賞を受賞 |

住宅メーカー業界の課題

このセクションでは住宅メーカーが抱える課題についてまとめています。

新設住宅着工数の減少

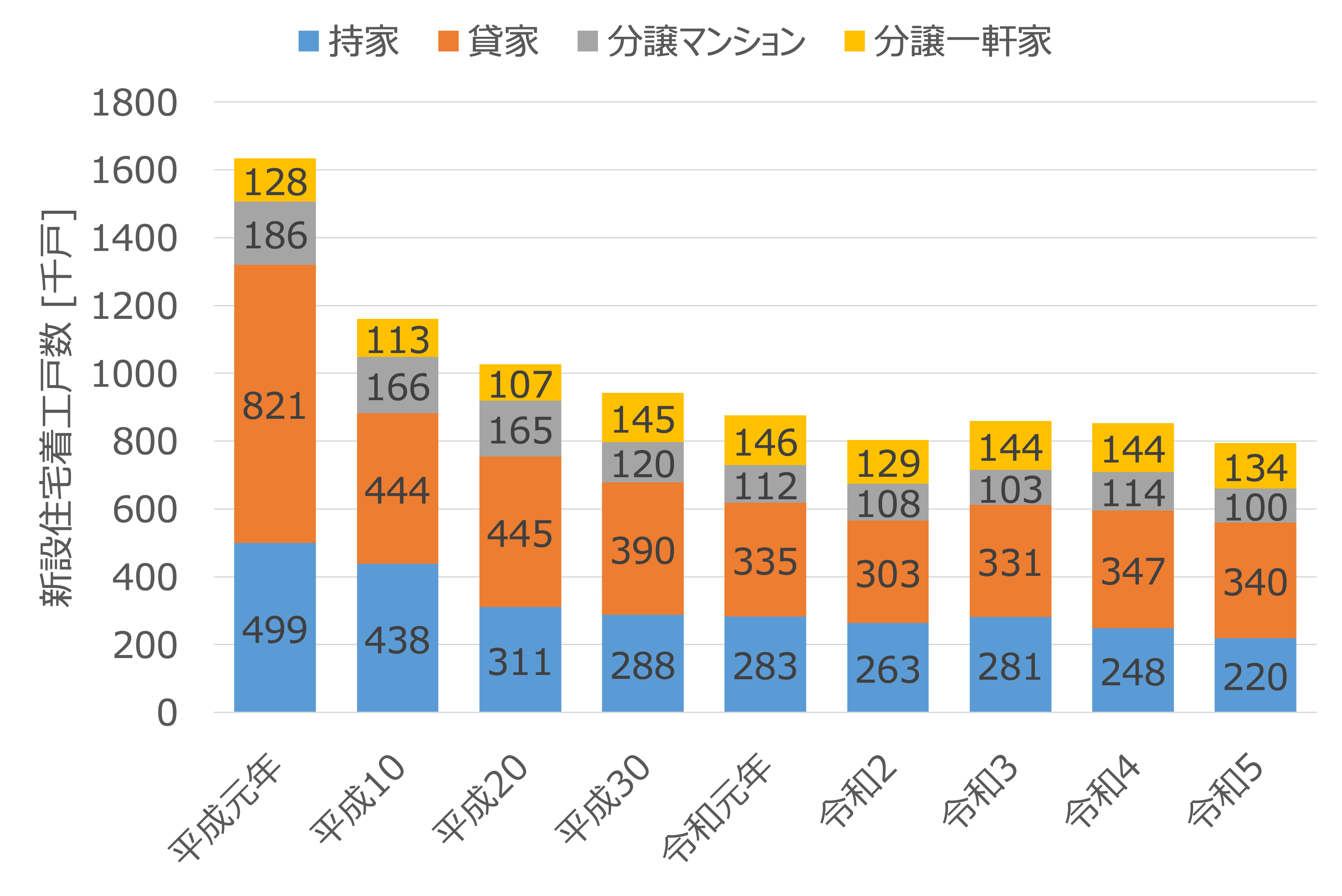

上のグラフは平成元年から令和年までの新設住宅着工件数の推移をあらわしています。平成元年には160万件以上あった住宅着工件数は、令和5年には80万件となっており、35年間で半分程度にまで落ち込んでいます。

日本の人口が今後も減少していくことを考えると、住宅需要も減少傾向が続くと考えられます。

増える空き家問題

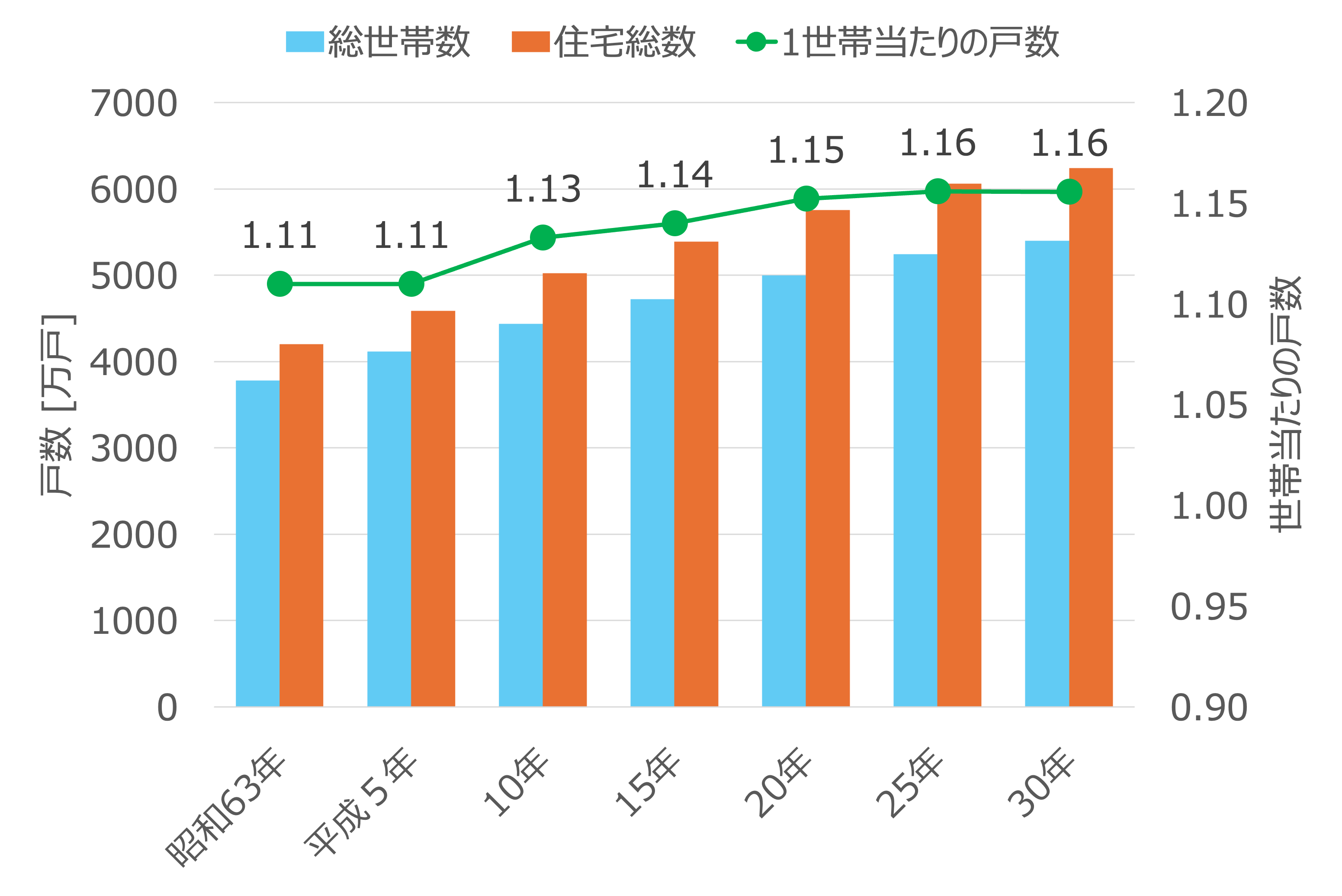

日本の人口は2008年の1億2808万人をピークに減少に転じています。上のグラフに示す通り世帯数の伸びも鈍化しており2023年には減少に転じる見込みです。

総世帯数と住宅戸数の関係を見ると、住宅戸数の方が総世帯数よりも15%程度多くなっています(グラフ中の緑線)。つまりおよそ841万戸もの住宅が空き家となっている計算になります。

こうした空き家を利用した新しいサブスクリプションサービスも、特にコロナ禍以降で都心部から郊外へ移住するニーズが高まるにつれて注目を集めています。

職人不足

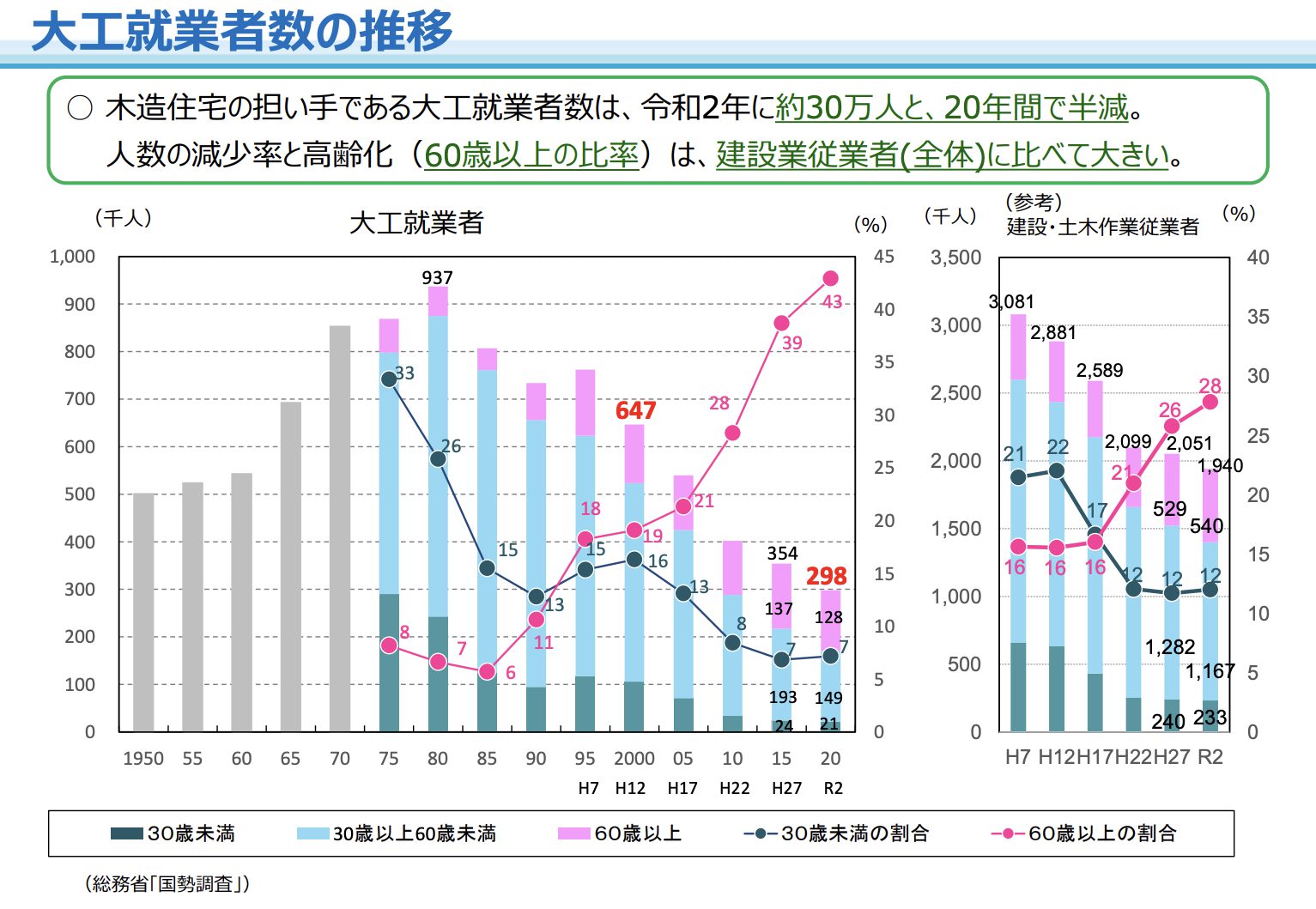

職人不足は住宅メーカー業界の大きな課題となっています。上記のグラフは年代別(30歳未満、30歳以上~60歳未満、60歳以上)の大工就業者数の推移をあらわしています。

2020年の時点でおよそ3割が60歳以上となっています。そのため2025年ごろから3割以上の大工職人が一気に引退していくことになります。

職人が不足すると職人の賃金が上がったり、工期が長期化してしまう懸念が大きくなります。そうなると住宅メーカーが利益を確保できず、新しい技術の開発費用が減り、その結果家が売れなくなってさらに利益が下がる、という悪循環が起こりやすくなります。

住宅メーカー業界のビジネスモデル

このセクションでは住宅メーカーのビジネスモデルについてまとめています。

住宅業界の全体像

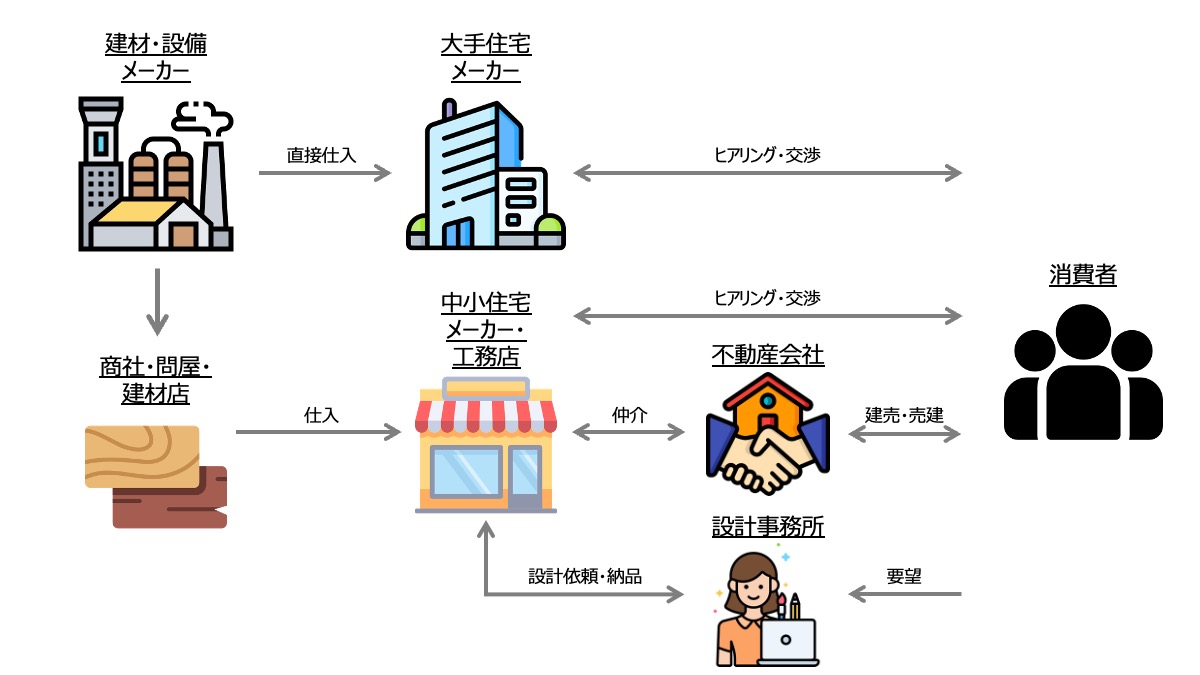

多くの住宅メーカーや工務店は、住宅を建てる際に設備メーカーから必要な建材を仕入れています。そのため建材・設備メーカーは住宅メーカーに対して営業を行っています。住宅メーカーと建材・設備メーカーはお互いにメリットがでるようにつながりを強くするように努力しています。

不動産の売買では、宅地建物取引士や建築士などの資格を持つ人が、住宅メーカーや工務店と消費者の間に立って仲介を行います。

中小住宅メーカーや工務店の場合は、住宅の設計を設計士に外注することが多いです。大手の住宅メーカーの場合は、設計部門に設計士が所属している場合もあります。

住宅メーカーと工務店のビジネスモデルの違い

| 特徴 | 住宅メーカー | 工務店 |

|---|---|---|

| 会社の規模 | 大きい | 小さい |

| 工期 | 短い | 長い |

| 開発力 | 大きい | 小さい |

| 住宅設計の自由度 | 小さい | 大きい |

住宅メーカーは、住宅建築工程の工場生産比率を高めて建築工事の合理化を進めてきました。工場生産の規模が高いので工期が短く、品質も安定しているという特徴があります。また新しいデザインや部材、工法などの開発力に優れています。

しかしながら、合理的な生産をおこなうため設計の自由度が小さく、規格外の注文には対応しにくいというデメリットがあります。

逆に工務店は規模は小さく工期は比較的長くなりやすいですが、地域密着型の戦略を取ることで住宅メーカーとの差別化を図っています。

再編が進む住宅業界

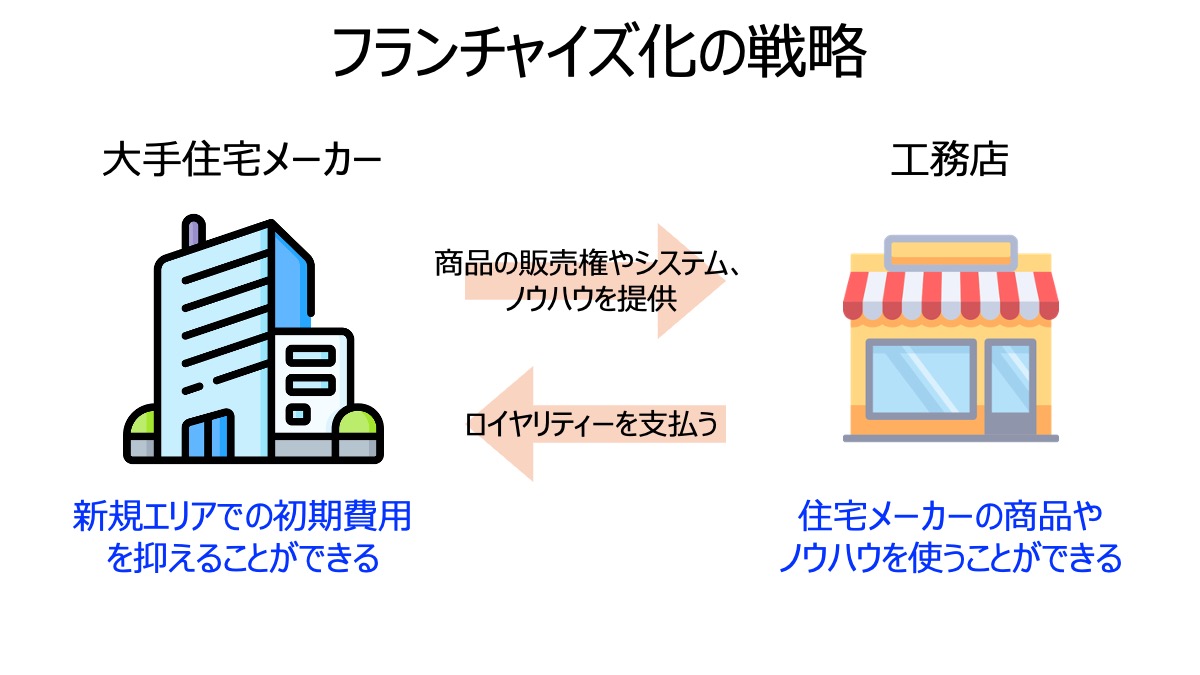

大手の住宅メーカーのビジネスモデルのメリットとデメリットは、工務店のそれと相補的な関係にあります。そのため近年は大手住宅メーカーによるフランチャイズ化やM&Aが進んでいます。

| 会社名 | M&Aの内容 | 目的 |

|---|---|---|

| ヒノキヤグループ(2018年) | ハウジーホームズを子会社化 | 東海地方での営業展開 |

| 住友林業(2017年) | 熊谷組を業務・資本提携 | 木化・緑化関連の建設事業での地位確立 |

| 旭化成ホームズ(2017年) | 中央ビルト工業を業務・資本提携 | 首都圏での生産体制の強化 |

| トヨタホーム(2016年) | ミサワホームを子会社化 | 既存事業の効率化 |

| 積水ハウス(2015年) | 鴻池組と資本提携 | 営業エリアとシェアの拡大 |

| タカラレーベン(2014年) | 日興建設を子会社化 | 横浜エリアでの事業強化と不動産管理事業の拡大 |

大手住宅メーカーは地元の工務店をフランチャイズ化することで、新しい地域の市場を開拓するときのコストを抑えられるというメリットがあります。逆に工務店は住宅メーカーの資本やブランド力を利用して、売上や利益を上げることができます。

住宅メーカー業界の将来像

このセクションでは住宅メーカー業界の将来像についてまとめています。

中古住宅市場

これまでのセクションで見てきたように、日本は少子高齢化が進んだことにより新築市場は低迷状態が続いています。一方で中古住宅市場は着実に拡大してきています。

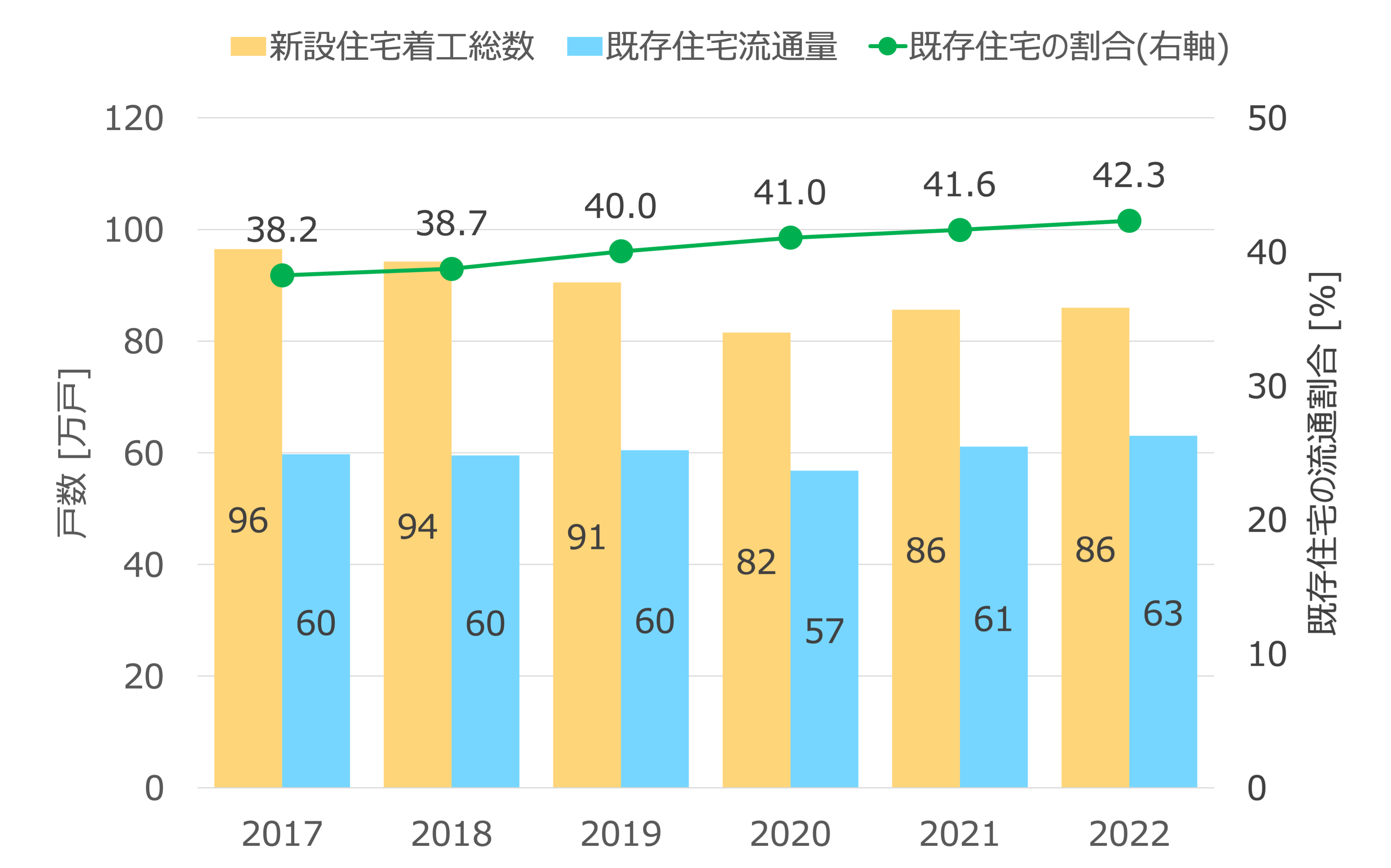

上記のグラフは日本全国の新築住宅の着工数と中古住宅の流通量の推移をあらわしています。新築住宅の着工数が減少する中で、中古住宅の流通量は増加傾向になっていることがわかります。

緑色の線は全体に対する中古住宅の流通量の割合をあらわしています。少しずつですが着実に中古住宅の割合が増えてきており、近年では40%以上が中古住宅となっています。

この傾向は今後も続くと考えられ、矢野経済研究所の調べによると、2025年までマンション・戸建てともに中古住宅の売買成約件数は増加していくと予想しています。

リフォーム市場

住宅リフォームの市場規模

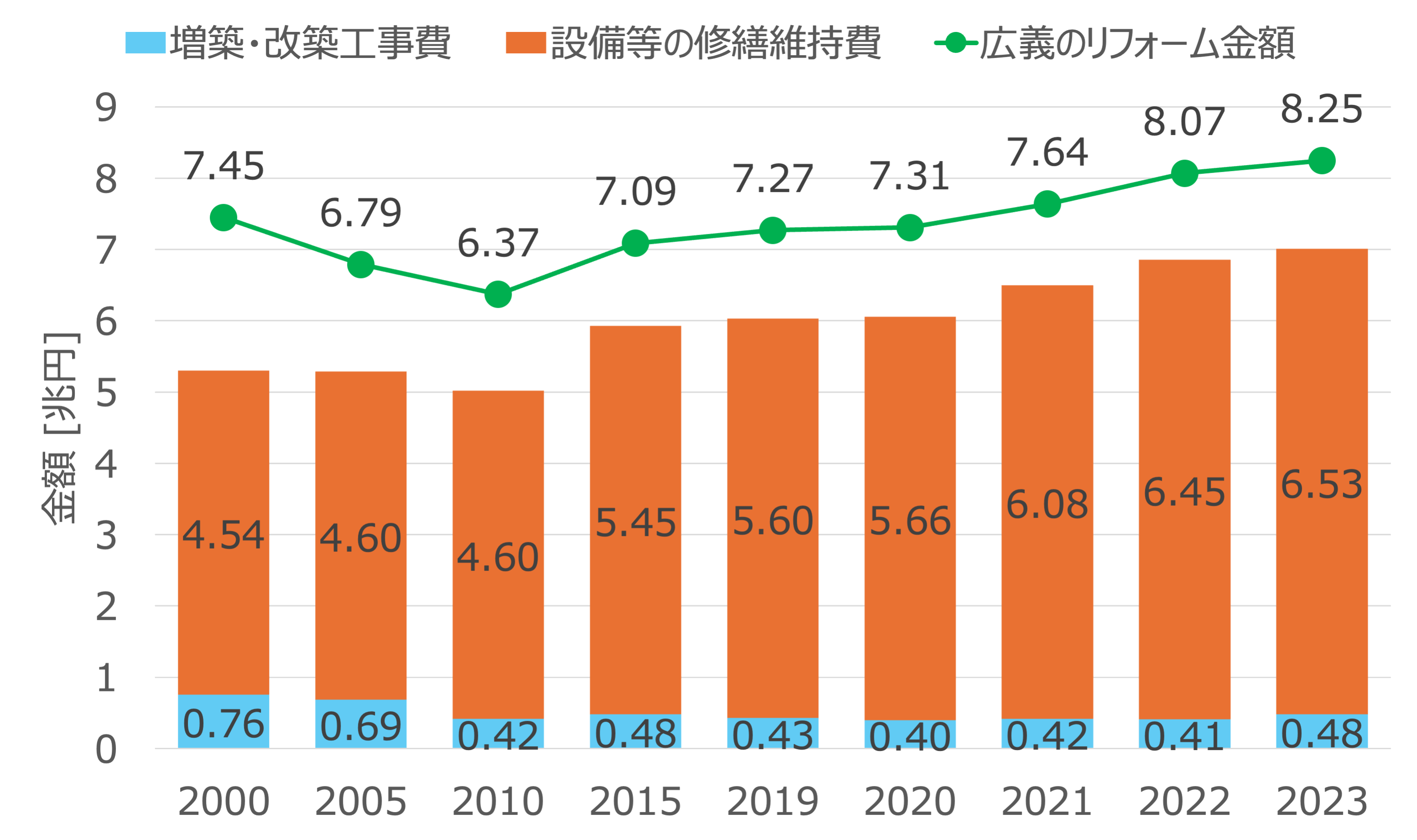

住宅リフォームの市場は2010年前後を境に少しずつ伸びており、またコロナ禍の2020年以降でも増加する傾向になっています。これは、リーマンショックやコロナ禍による不景気の影響で消費者のニーズが変化し、「できるだけ長く使い続ける」という新しい価値観に移行していることが要因の一つに挙げられます。

中古住宅の建物評価の改善方針

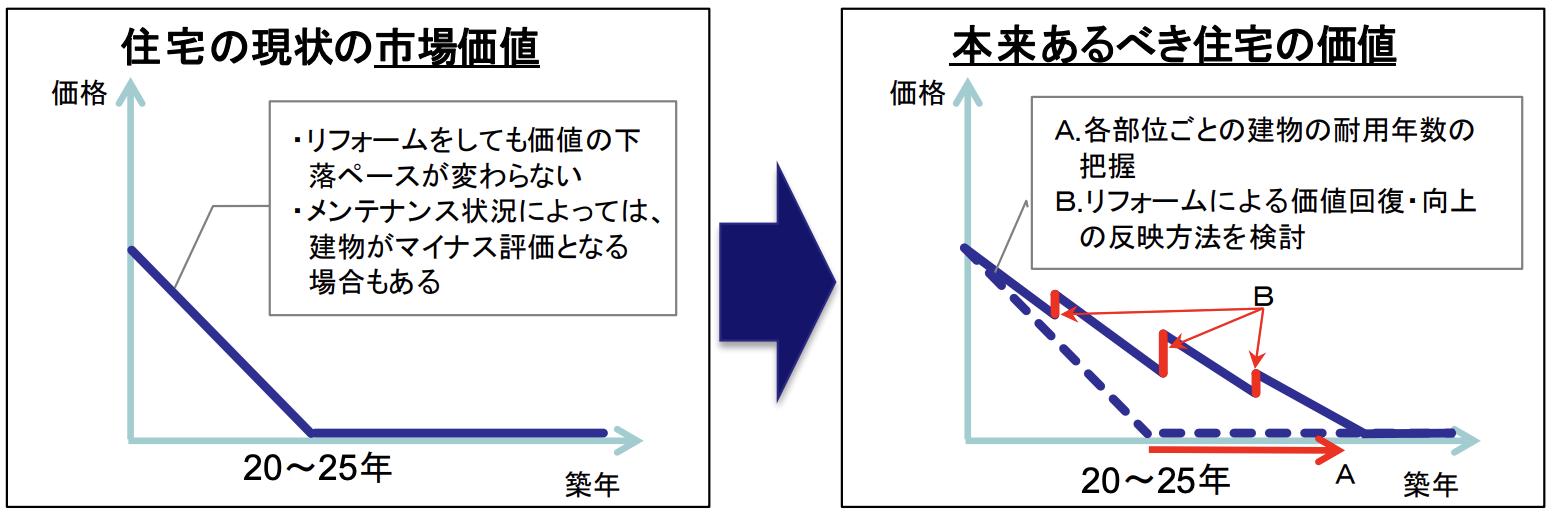

中古住宅の価値評価には原価法が使われるため、リフォームした場合の価値評価の指標がないという問題がありました。そのため2014年3月に「中古戸建て住宅に係る建物評価の改善に向けた指針」が発表されました。

適切なリフォームによって家としての機能が失われていない限り、住宅の価値は何度でも回復するという原則が打ち出されています。

海外市場

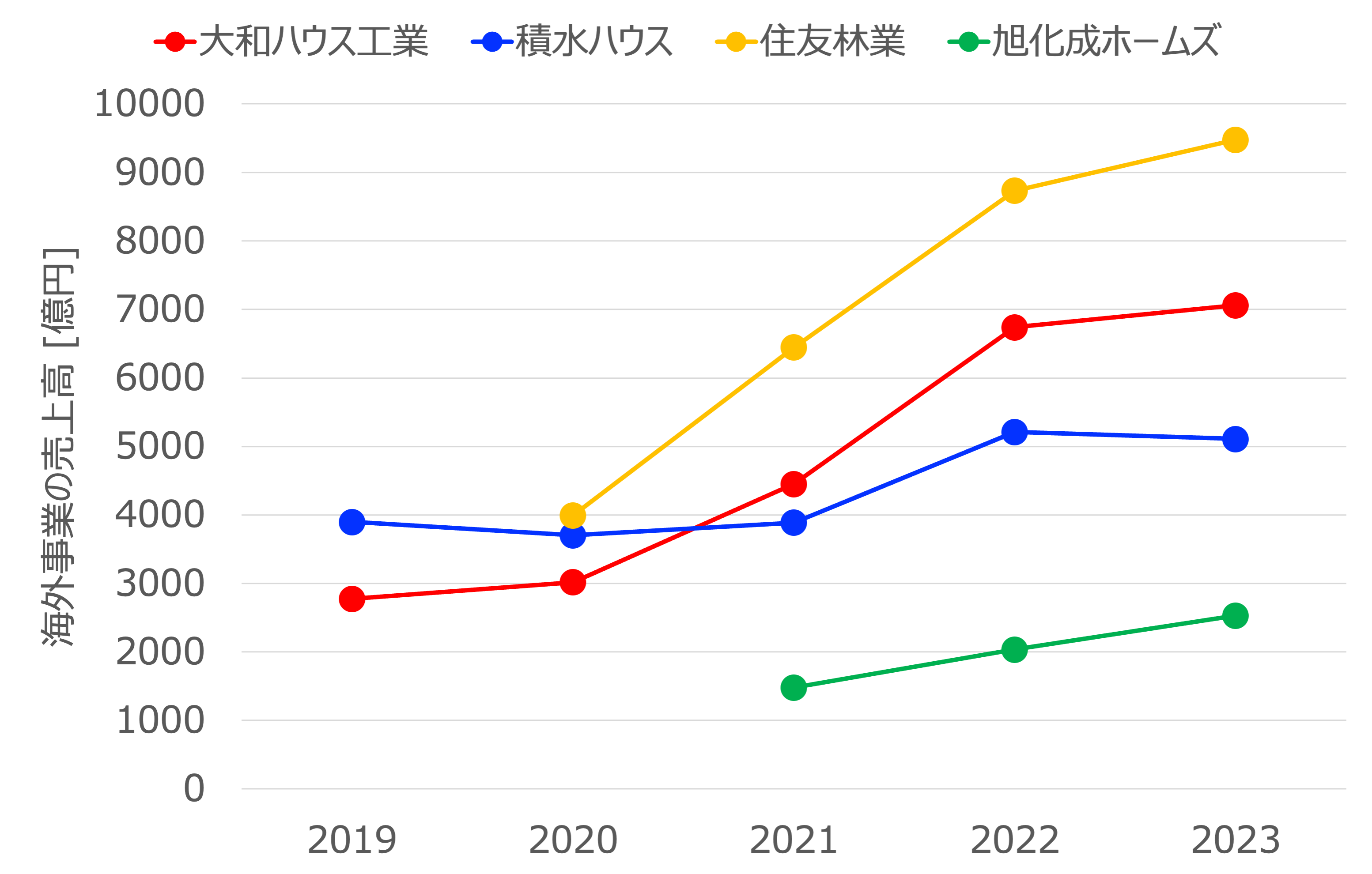

日本では人口減少によって新築住宅市場の縮小が見込まれます。そのため更なる業績拡大を目指す住宅メーカーは海外市場へ積極的に進出しています。各社ともに世界最大の木造住宅市場であるアメリカやオーストラリアでの事業拡大を重点的に進めています。

| メーカー名 | 進出先 |

|---|---|

| 大和ハウス工業 | アメリカ、ヨーロッパ、オーストラリア、中国 |

| 積水ハウス | アメリカ、オーストラリア、イギリス、中国、シンガポール |

| 住友林業 | アメリカ、オーストラリア |

| 旭化成ホームズ | アメリカ、オーストラリア、台湾 |

大和ハウス工業

アメリカやヨーロッパの先進国での住宅供給を重点的に進め、海外事業の拡大を目指しています。2026年には海外事業の売上高1兆円、営業利益1000億円を目指すとしています(出典元:2024年3月期 経営説明会資料)。

積水ハウス

アメリカとオーストラリアを中心に戸建て住宅事業を展開し、2025年までに海外での供給戸数1万戸を目指す計画です。また賃貸住宅の開発事業の拡大も進め、海外事業の売上高の40%程度を目指しています(出典元:積水ハウスグループ第6次中期経営計画)。

住友林業

近年は海外事業の売上高と利益を大きく伸ばしています。主にアメリカとオーストラリアでシェアを拡大し、2021年時点で年間17000戸程度の住宅供給量を、2030年には年間40000戸の供給を目指す方針です(出典元:2024年個人投資家向け説明会資料)。

旭化成ホームズ

アメリカとオーストラリアにてM&Aによる事業基盤の拡大を進める方針です。旭化成グループの中での海外住宅事業の戦略は、成長率は低くても効率よく収益性を上げていく位置付けになっています(出典元:中期経営計画2024)。