今回取り上げるのは、株式会社インテリジェントウェイブ(以下インテリジェントウェイブ)です。インテリジェントウェイブがどういう企業か、中核事業は何か、財務の安定性や事業の成長性に問題はないかについて見ていきたいと思います。

インテリジェントウェイブはどんな企業か

| 会社名 | 株式会社インテリジェントウェイブ |

| 証券コード | 4847 |

| 設立年 | 1984年 |

| 従業員数 | 476人 (2023年6月時点) |

| 業種 | 情報・通信 |

何をやっている会社か?

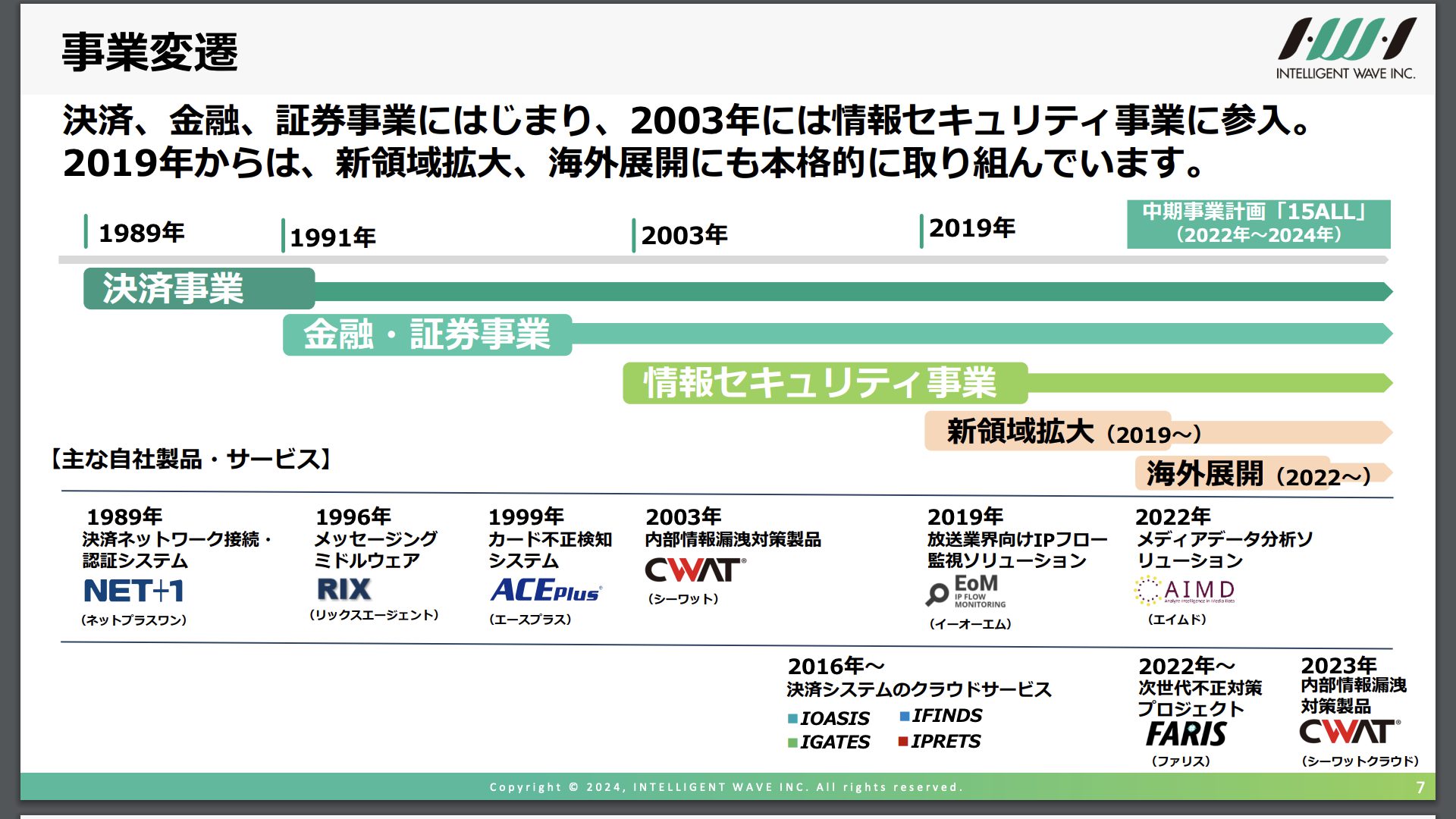

インテリジェントウェイブは大日本印刷の子会社のSIer企業です。

主に金融業界向けのシステム開発が中核事業であり、その他には情報セキュリティ事業として自社製・他社製のセキュリティ対策ソフトウェアの販売・保守を行っています。

主に以下の3つの領域にて事業を展開しています。

- 決済・金融

- クラウドサービス

- セキュリティ

決済・金融

クレジットカード会社や銀行・証券会社向けのシステム開発と保守サービスを提供。

クラウドサービス

クレジットカードの不正検知システム、各種決済ネットワークの接続システムを提供。

Saas型のサービスであるため顧客にとってはシステム導入時の初期投資を抑えられるメリットがあり、そのため新規顧客の獲得において重要な位置付けとしている。

セキュリティ

組織内部からの情報漏洩や、外部からのサイバー攻撃対策のサービスを提供。

何で稼いでいる会社か?

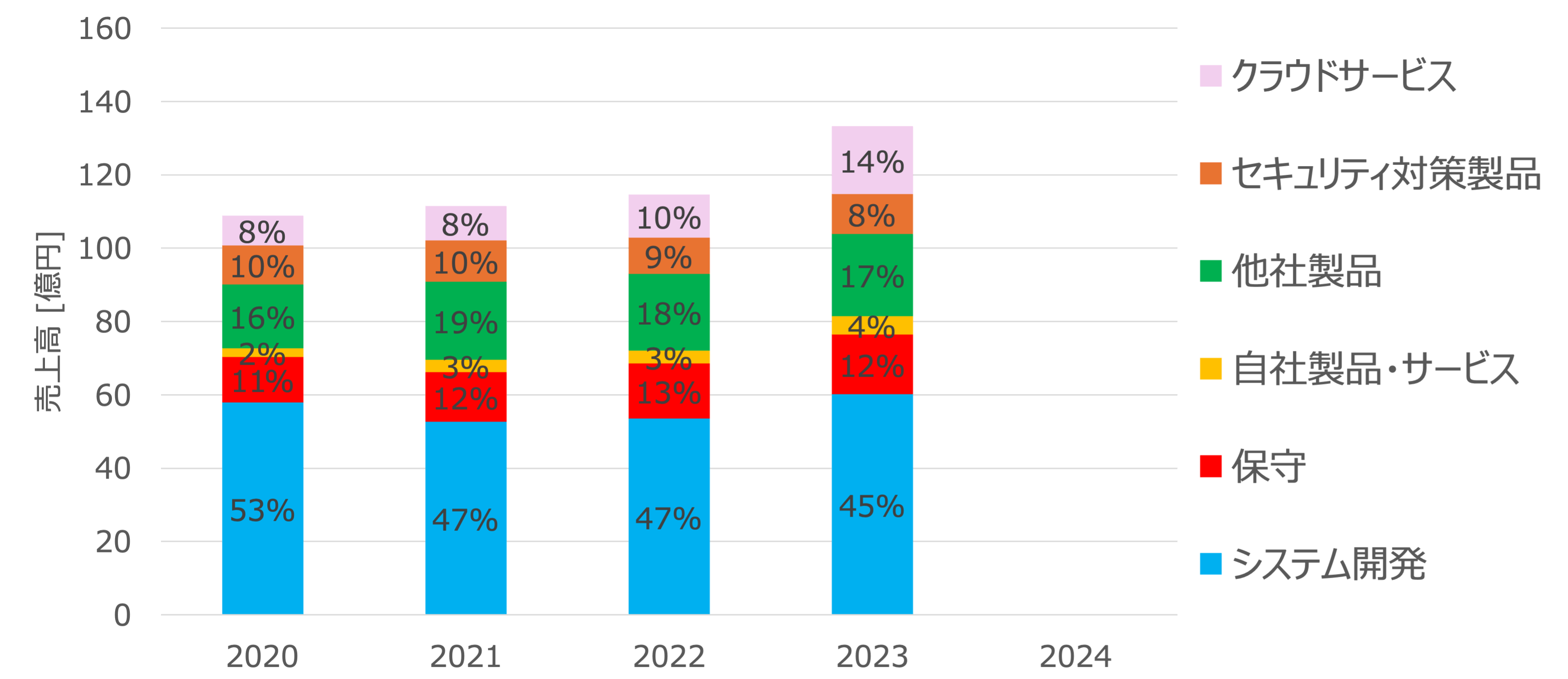

製品カテゴリ別の売上高

インテリジェントウェイブの売上高を製品カテゴリ別で分けてみると、システム開発が約半分を占めており中核事業であることがわかります。また近年はクラウドサービスの売上高の割合が徐々に大きくなってきいます。これはストック型のビジネスの売上比率を上げるという経営方針が反映された結果だと考えられます。

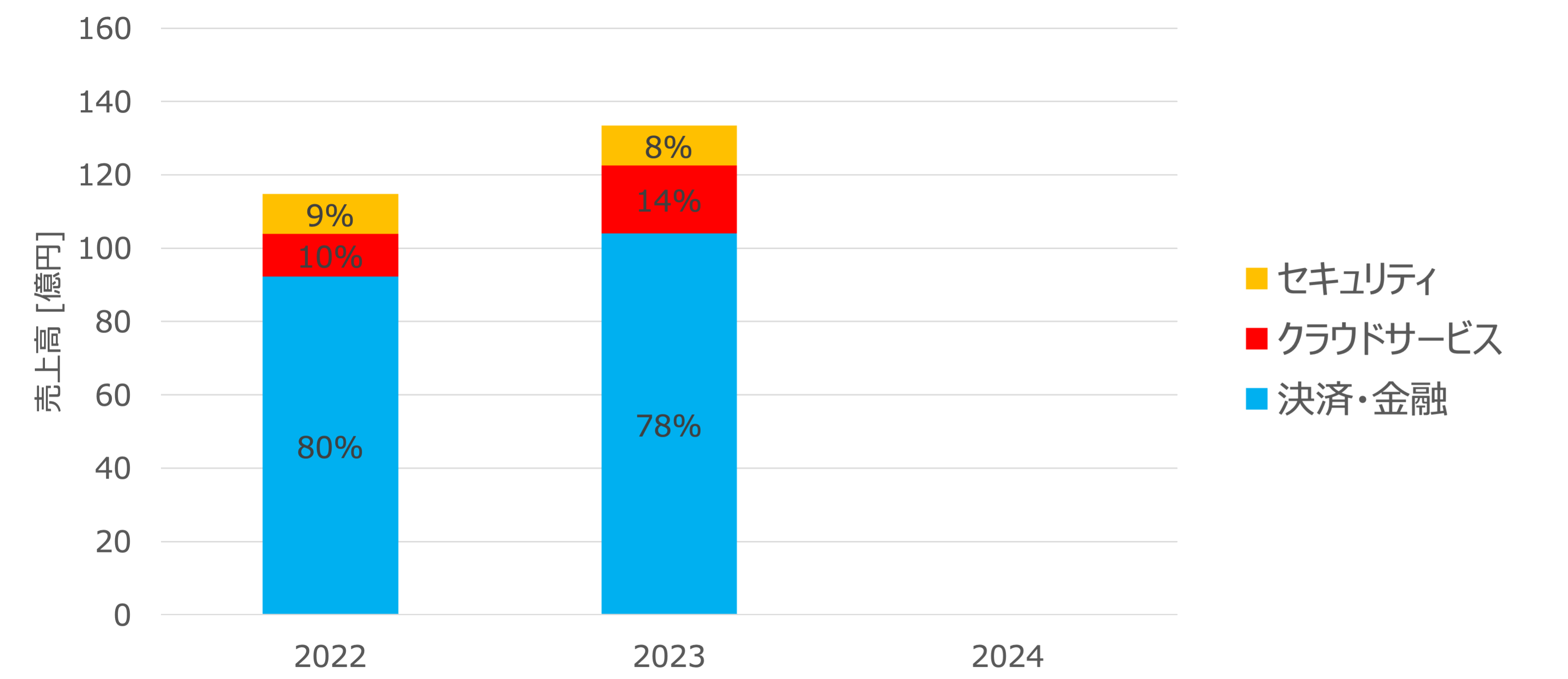

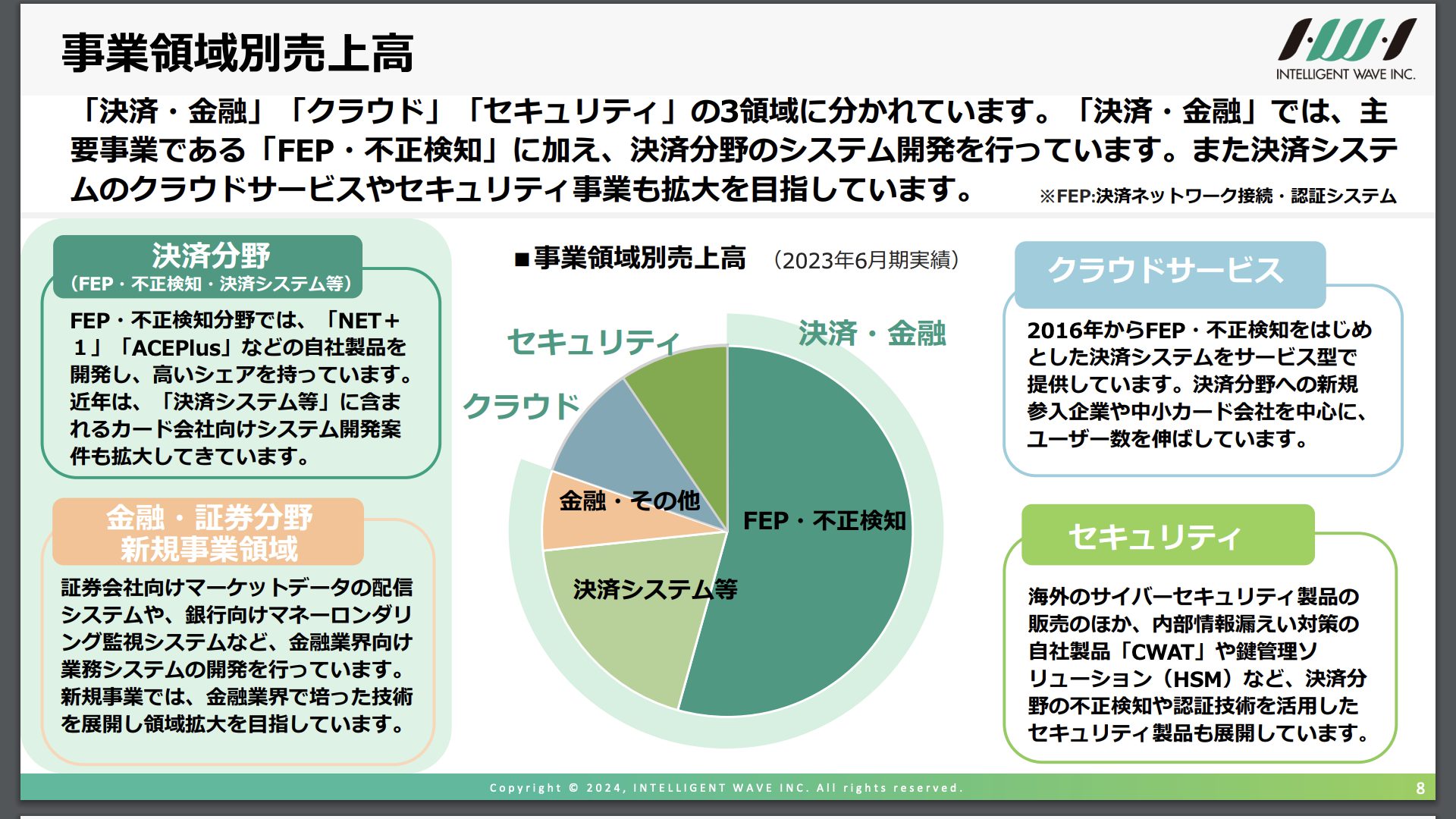

事業領域別の売上高

売上高を事業領域別に分けてみると、決算・金融向けが80%程度を占めています。

決済・金融事業では、クレジットカードの不正検知システムや決済のシステム開発を行っています。インテリジェントウェイブは創業初期から決済・金融事業におけるシステム開発を行ってきており、これらの領域はインテリジェントウェイブが強みを持っている領域です。

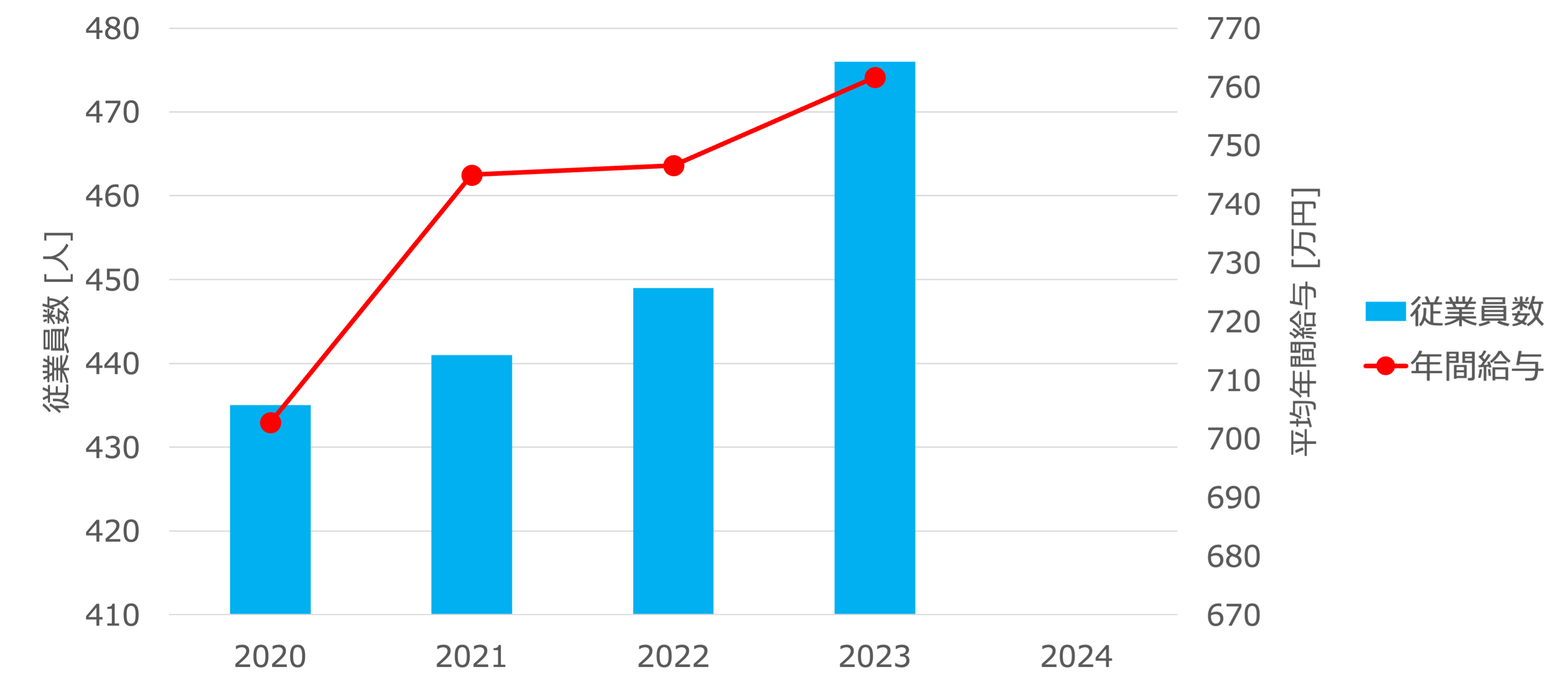

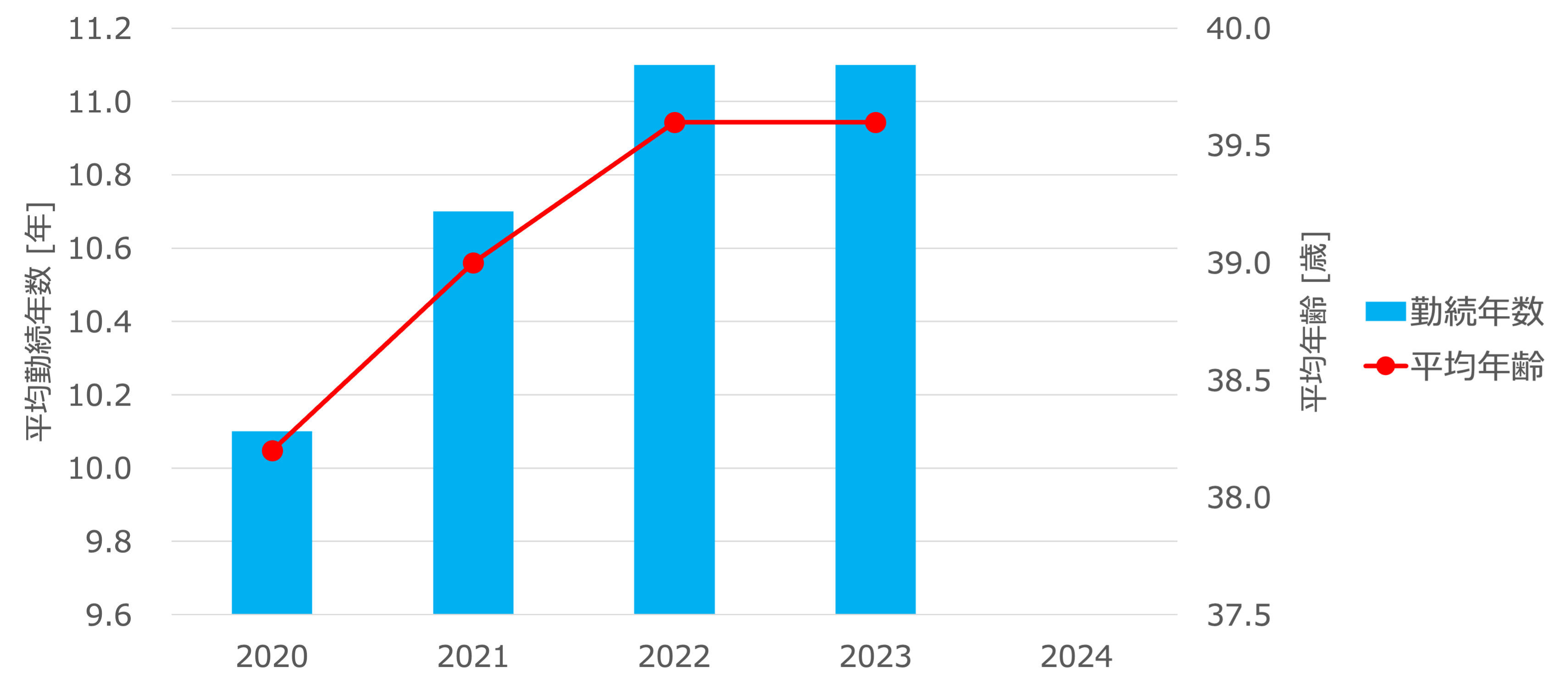

従業員数と勤続年数

近年の従業員数と平均年間給与はどちらも増加傾向での推移しています。また2023年の平均給与額は760万円を超えており、これは情報・通信業界全体の中央値である610万円を大きく上回る水準です。

さらに平均勤続年数も約11年であり、こちらも業界全体の中央値である6.1年を上回る水準です(出典:ザイマニ)。これらの実績を踏まえると、人材リソース確保の観点では大きな問題は抱えていないように見えます。

ファンダメンタルズ分析

主なKPI指標

| 指標 | 実績 | 業界平均 |

|---|---|---|

| 営業利益率 [%] | 11.6 | 8.3 |

| 自己資本比率 [%] | 64.3 | 64.3 |

| 流動比率 [%] | 189 | 271 |

| ROE [%] | 13.2 | 9.6 |

| 労働分配率 [%] | 24.1 | 39 |

| 配当利回り [%] | 2.65 | – |

成長性

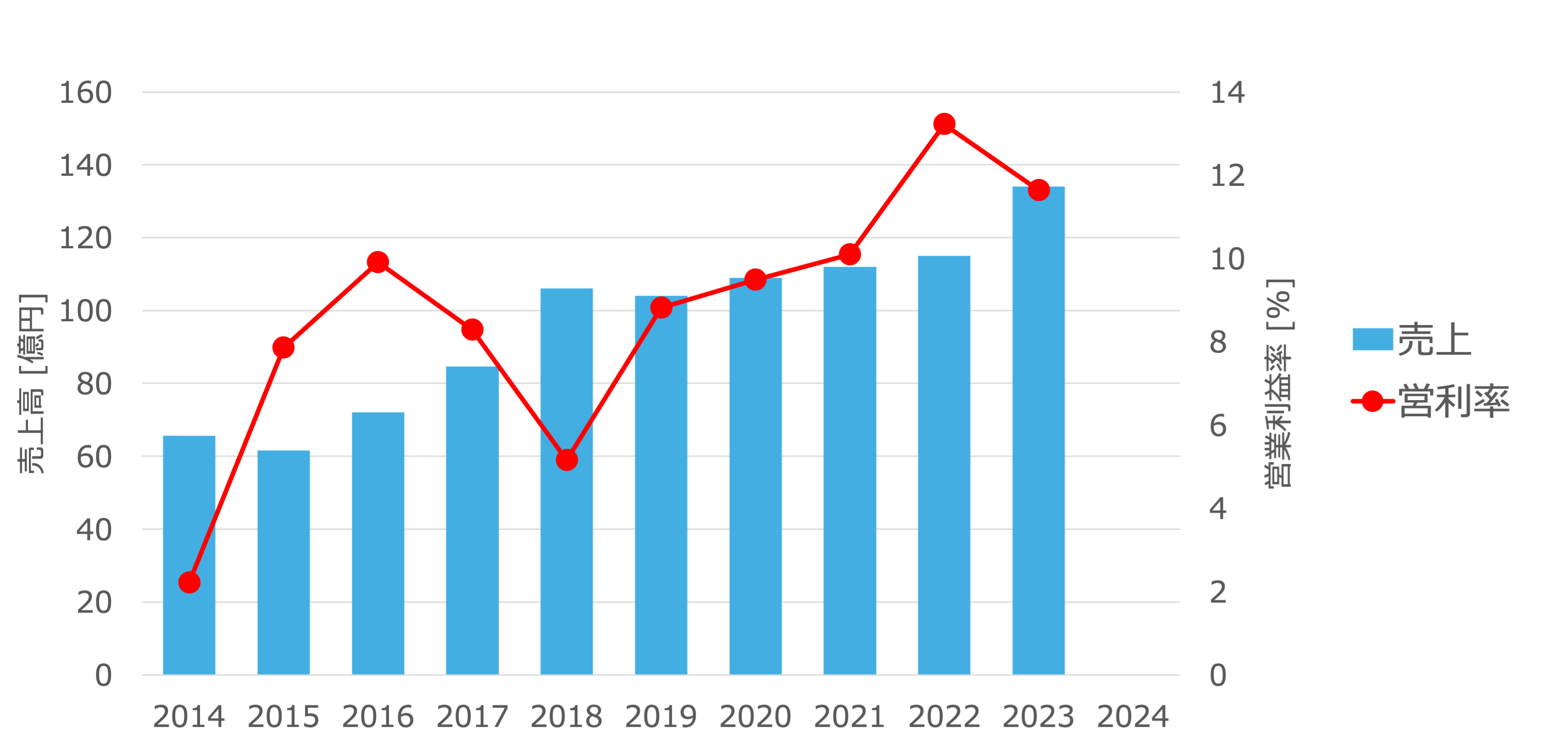

売上高と営業利益率

売上高は右肩上がりに増える傾向を示しています。2018年に営業利益率が減少している主な原因は、金融・決済事業での不採算案件が拡大した影響のようです。

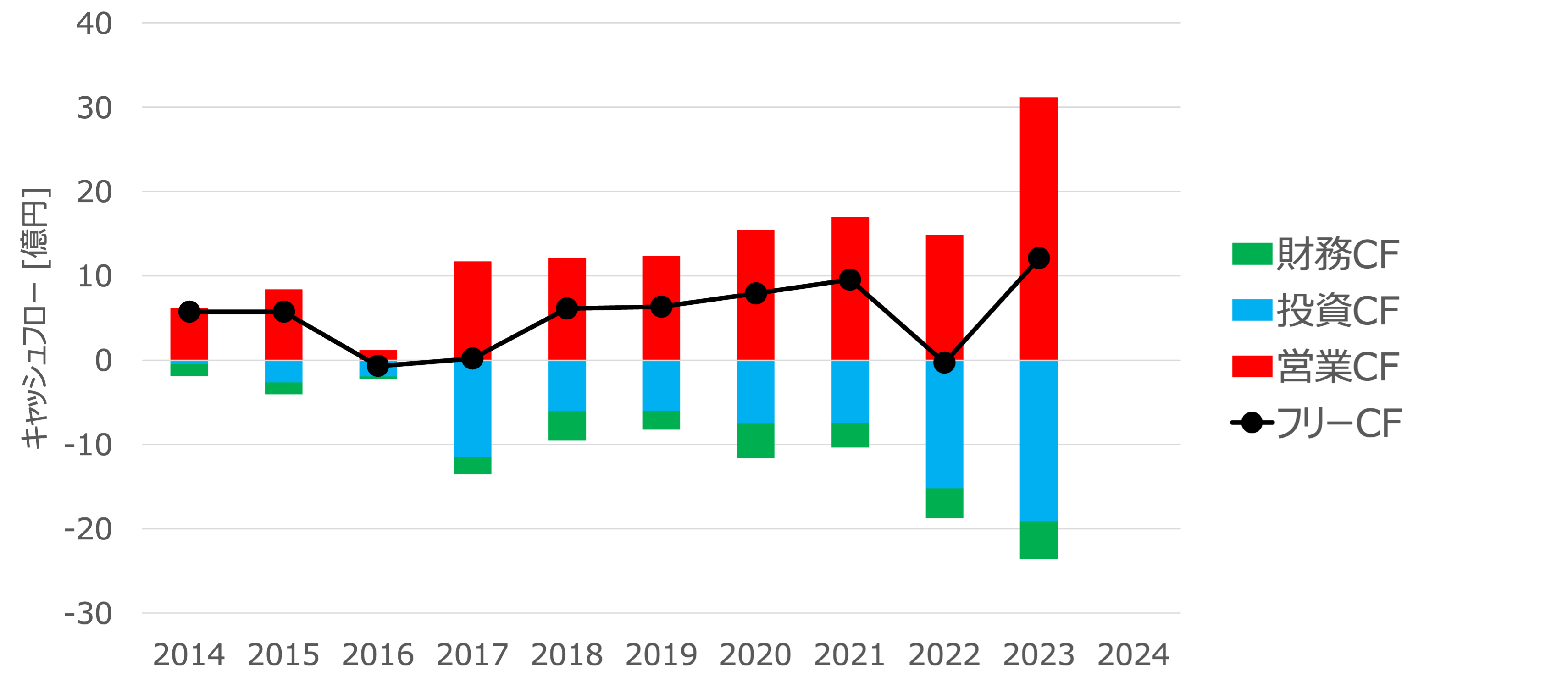

キャッシュフロー

営業CFも右肩上がりに増える傾向です。有価証券報告書によると、2022年に営業CFが減少しているのは一時的に売上債権が増えたことが主な原因とのことで、大きな問題ではなさそうです。

市場規模

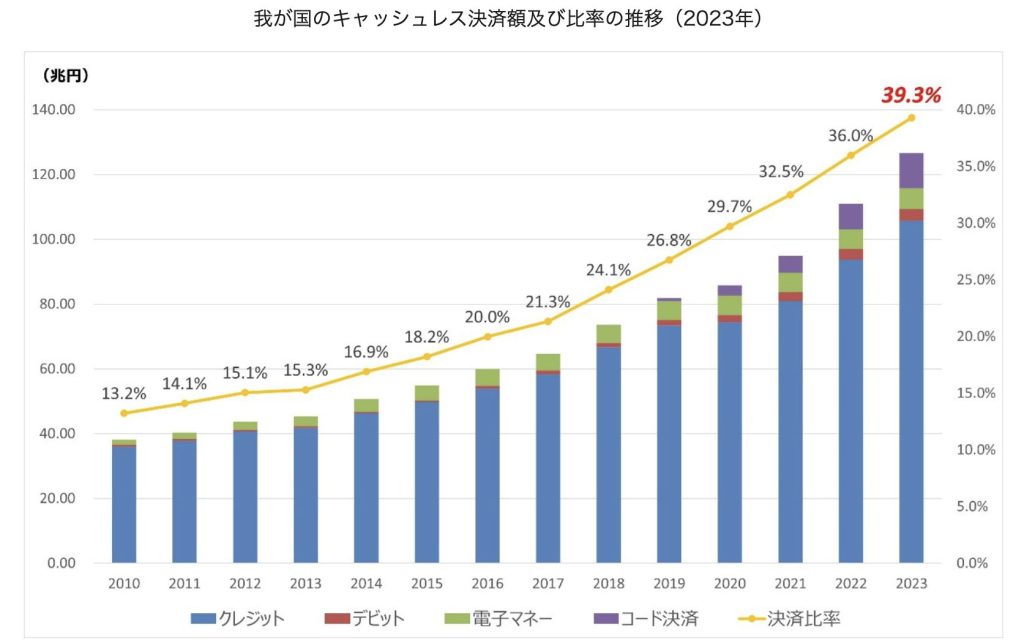

インテリジェントウェイブの中核事業は決済・金融事業向けのシステム開発であり、特にクレジットカードの不正検知システムの開発に大きな強みを持っています。そこで日本におけるクレジットカード払いを含むキャッシュレス決済の市場規模の推移を見てみます。

引用元:2023年のキャッシュレス決済比率 経済産業省

日本におけるキャッシュレス決済比率は堅調に推移しており、2023年には39.3%に達しています。キャッシュレス決済の中でもクレジットカード決済が83.5%を占めており、クレジットカード決済は今後もますます拡大していくと考えられます。

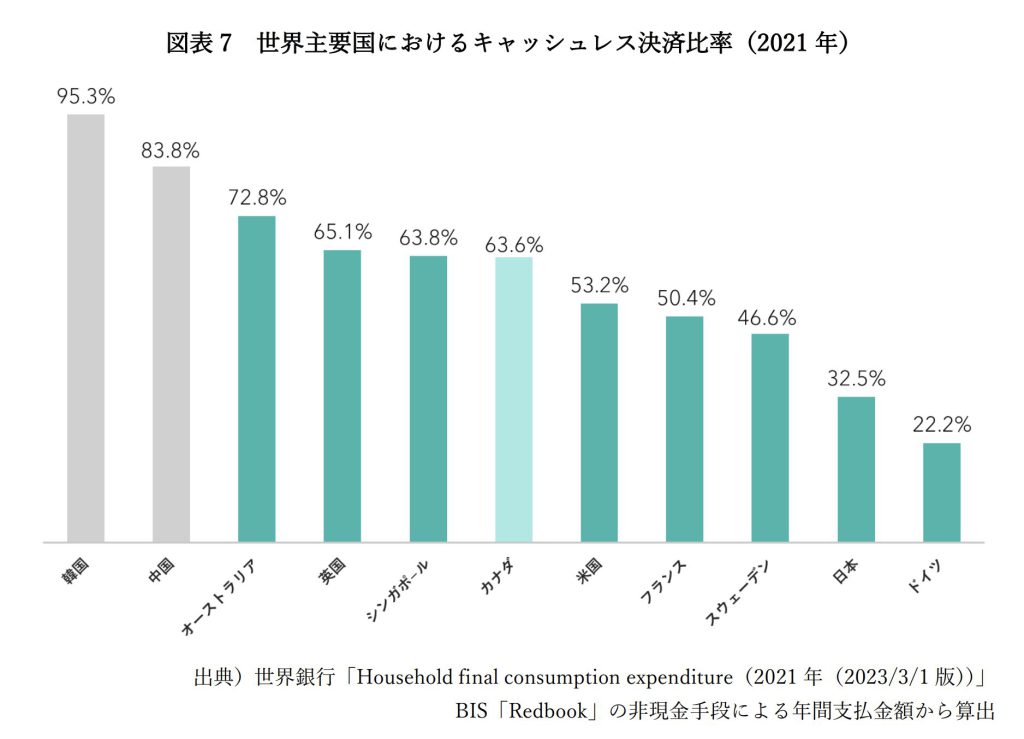

一方で世界の国々と比べると、日本のキャッシュレス決済の普及率はまだまだ低いのが現状です。そのため日本政府もキャッシュレス決済の普及を目指しており、2025年までに普及率40%の到達を目標としています。

引用元:一般社団方針キャッシュレス推進協議会

安全性

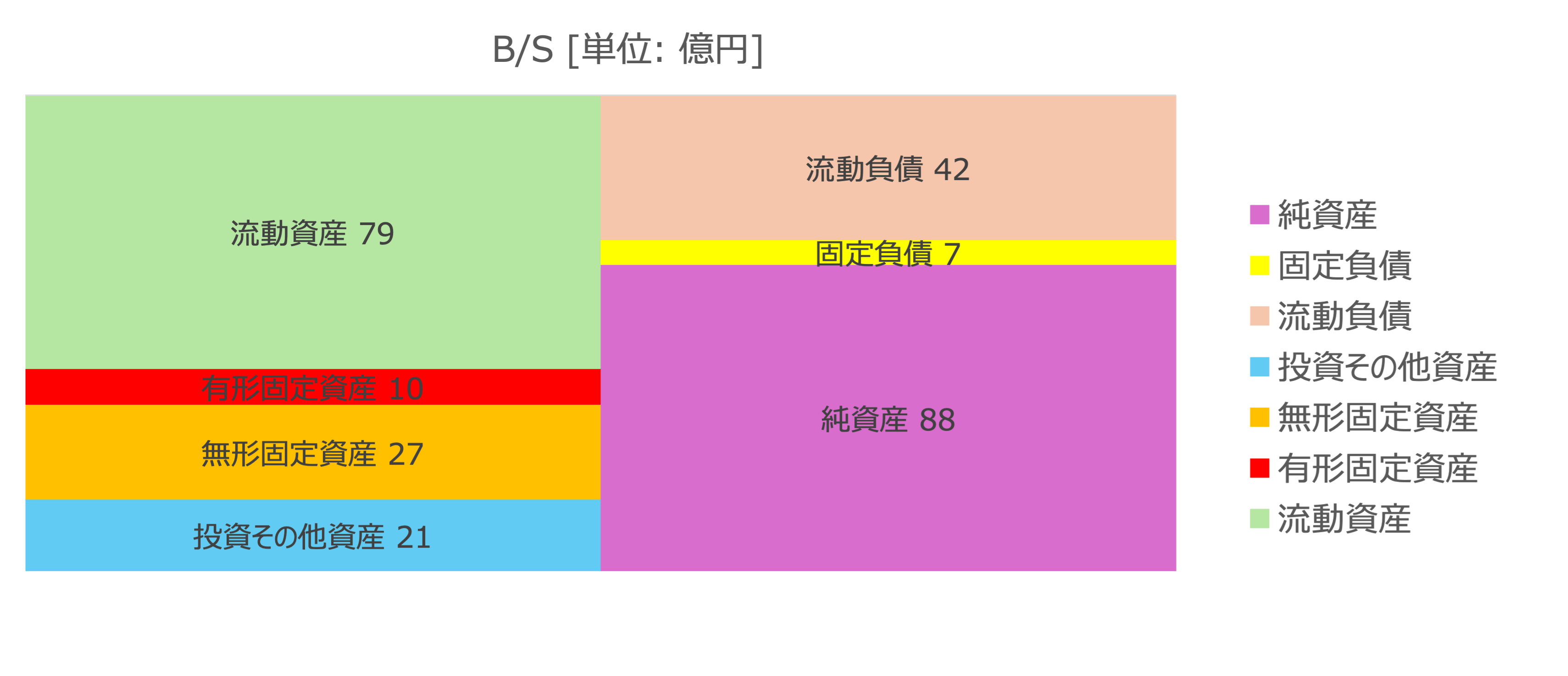

バランスシート

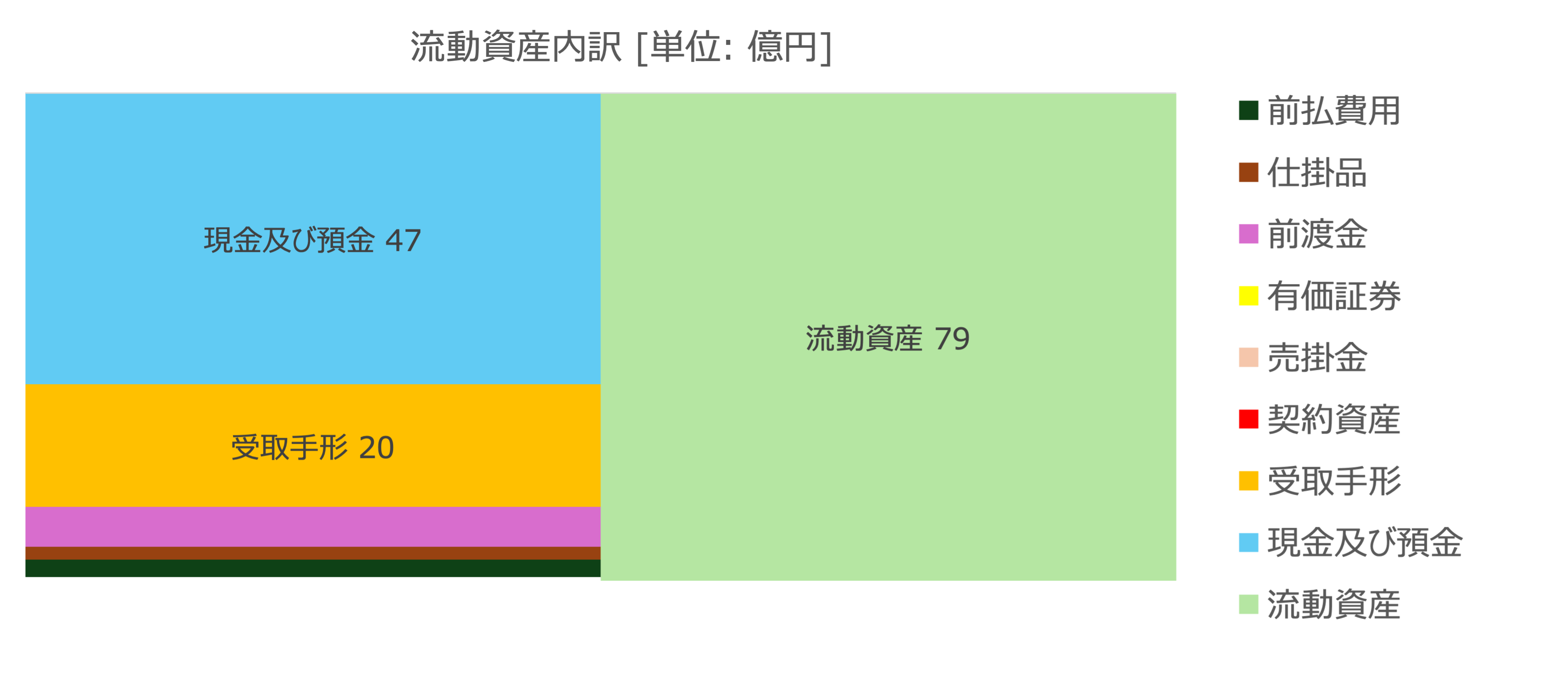

流動資産の内訳

近年は流動比率と当座比率がどちらも200%前後の水準で推移しており、財務基盤の安定性に大きな問題はなさそうです。

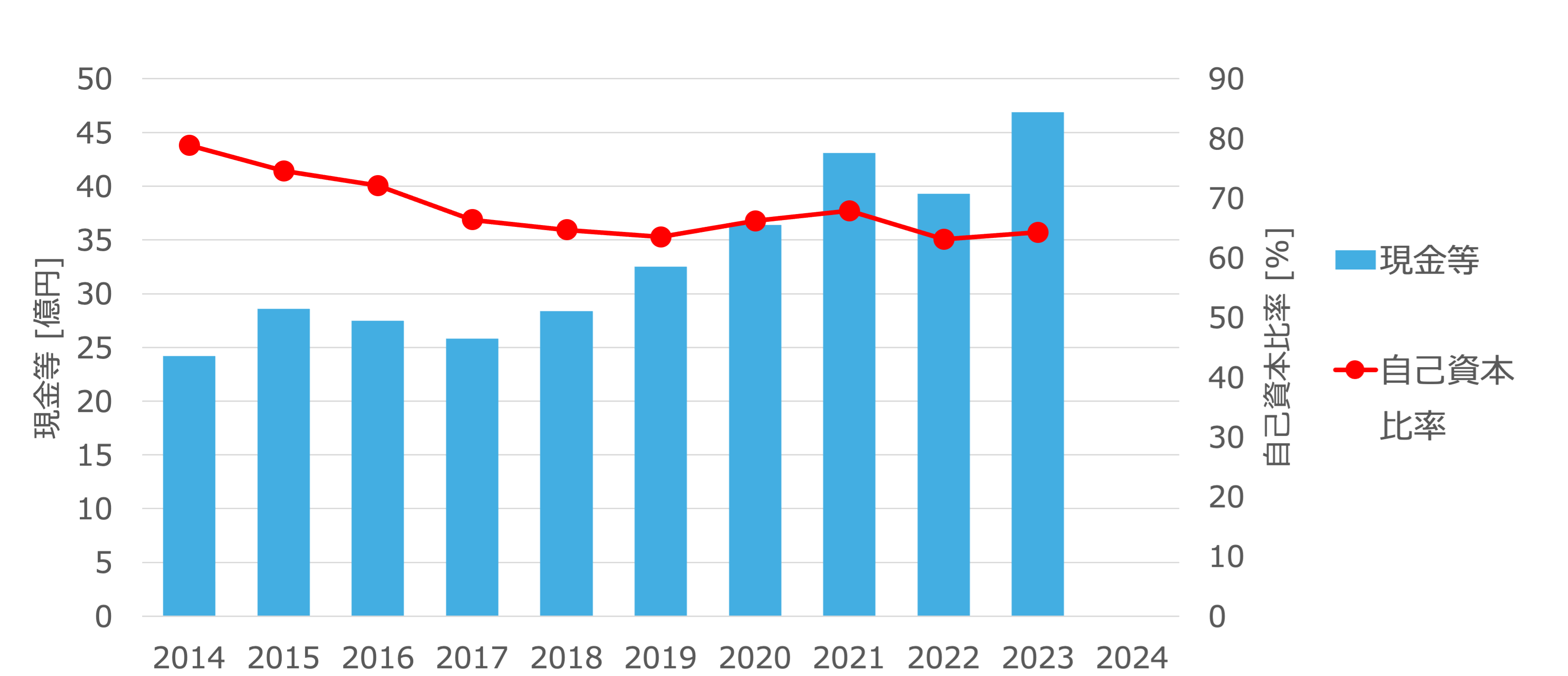

現金と自己資本比率

10年ほど前は自己資本比率は80%程度でしたが、徐々に比率を下げており近年は60%を少し超えるぐらいの水準で安定しています。急激に自己資本比率が下がっているわけではないので、意図的に下げているのではないかと考えられます。

現金等の総額は増加傾向を示しており、こちらも大きな問題はなさそうです。

収益性

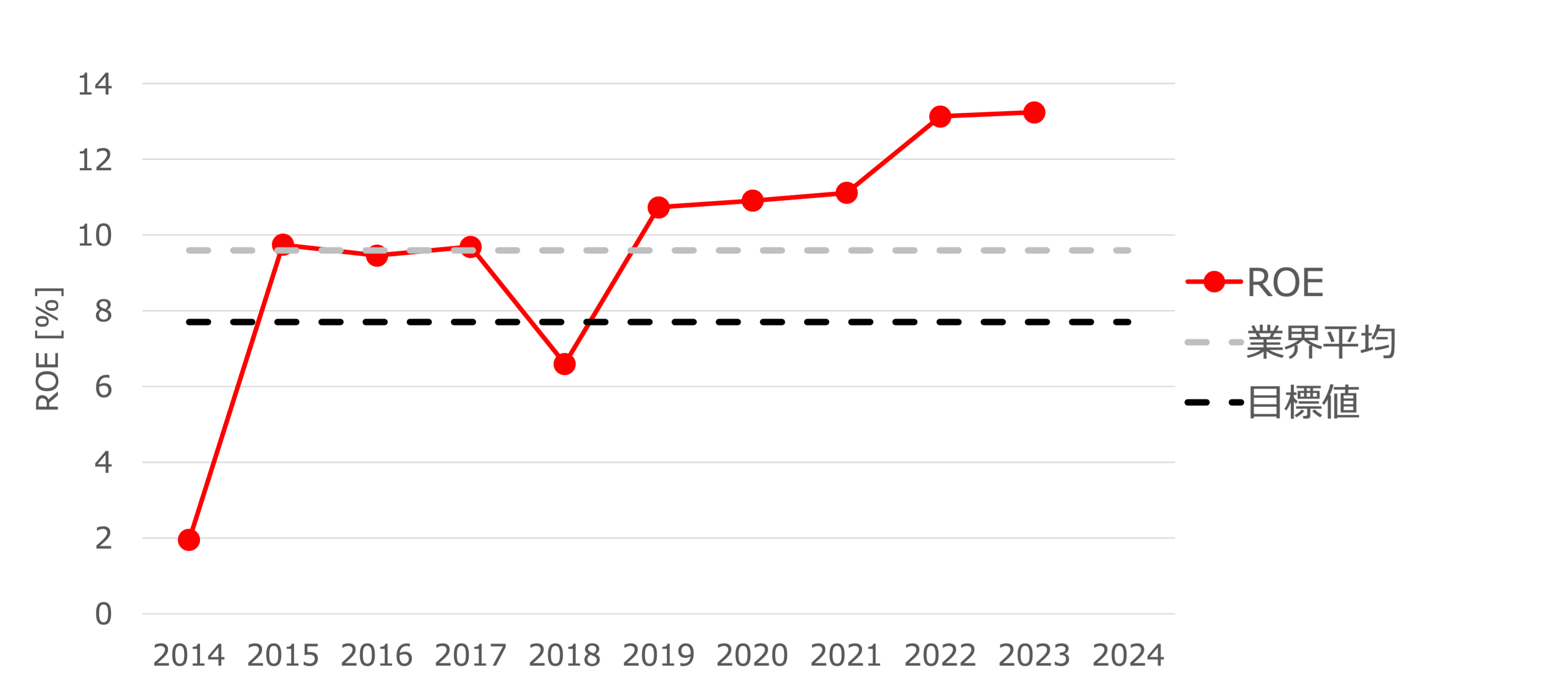

ROE

先述の通り2018年は不採算案件の拡大の影響でROEが低下していますが、近年は目標値と業界平均の両方を超える水準で推移しています。資本コストを上回るROEを目指しており、有価証券報告書によると資本コストは7.7%と見積もっています。

営業利益率の向上を、収益力の向上と事業の効率性の向上を示す指標と位置付け、ROEは当社の資本効率を示す指標とします。 また、当社の資本コストは、7.7%と見積っています。資本コストを上回るROEを追求することで、当社の株主価値の向上を目指します。

引用元:有価証券報告書

生産性

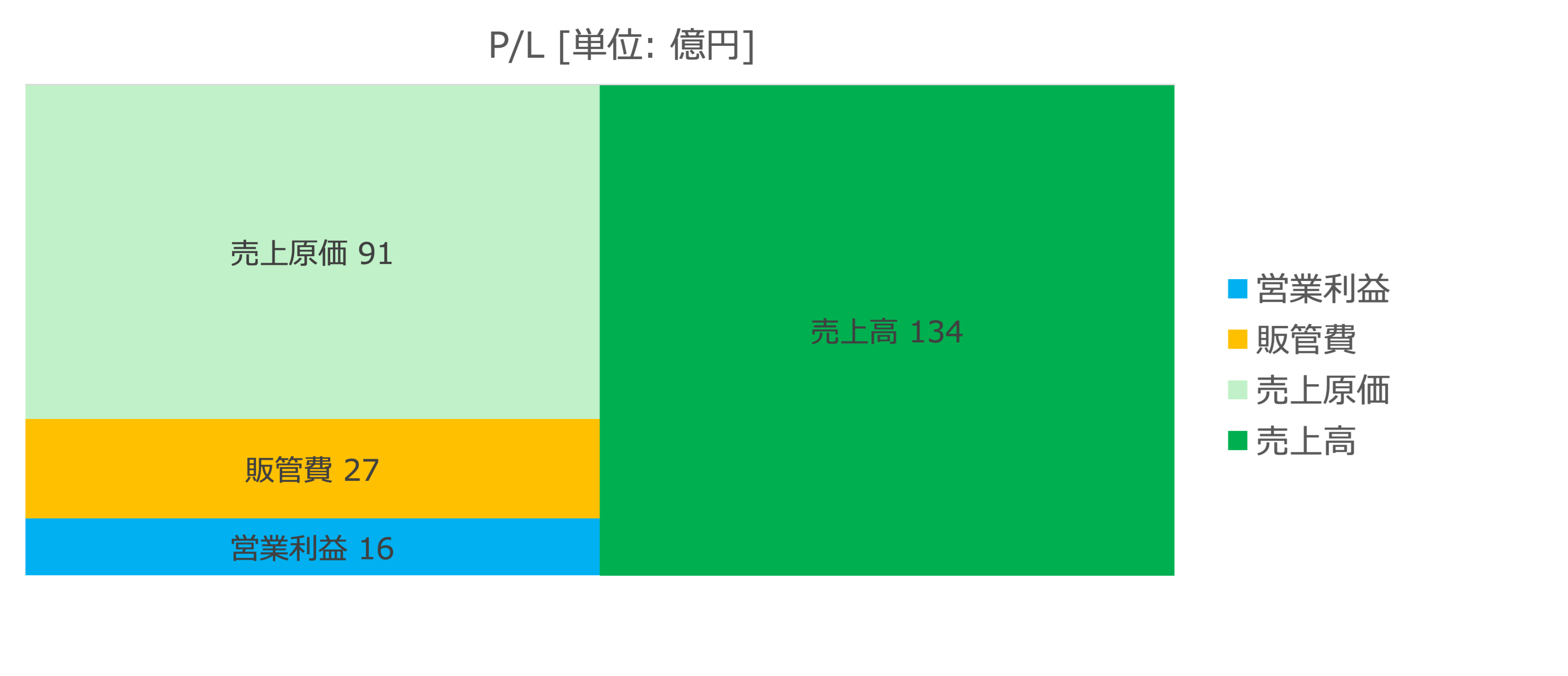

原価率と労働分配率

| 実績 | 業界平均 | |

|---|---|---|

| 売上高原価率 [%] | 68.1 | 57.6 |

| 販管費率 [%] | 20.3 | 33.3 |

| 労働分配率 [%] | 24.1 | 39.0 |

販管費率と労働分配率は業界平均値よりも十分に低い水準に抑えられています。

株主への還元

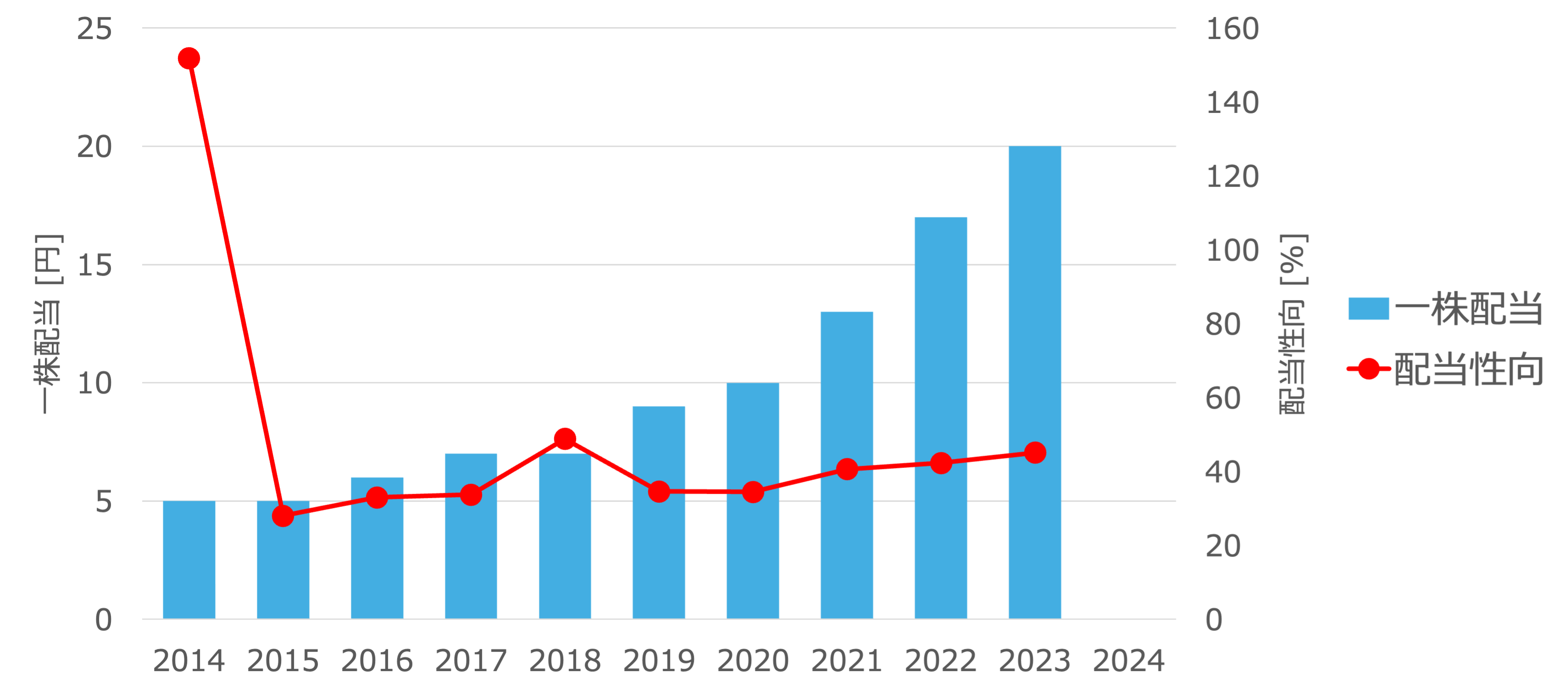

配当金

配当方針

配当方針については、2023年までは配当性向が40%を目安としていましたが、2024年6月以降は50%程度まで配当性向を高める方針へ変更しています。

配当金額を検討するうえで、安定的な配当を維持する基本方針から、株主還元策を充実させることの一環として、 4割程度の配当性向を基準とする方針としています。(中略)

引用元:有価証券報告書

株主還元をより充実させるため、第41期(2024年6月期)以降の配当性向を5割程度に方針変更します。

一株配当と配当性向

順調に増配傾向を維持できています。一時的に業績が悪化した2018年も減配せずに配当金を維持できていることから、株主還元の意識は高いように見えます。また配当性向も少しづつ増加し目標値の50%に近づいています。